Лесные грузы: трансформация с издержками

01.10.2024

Грузовая база

Фото vts-group.ru

После значительного спада экспорта лесных грузов из России в ЕС в 2022 году, что было вызвано введением эмбарго со стороны Запада и ограничениями российского правительства на вывоз необработанной древесины, лесная отрасль РФ начала постепенно восстанавливаться. Экспортные потоки лесных грузов переориентировались с традиционных европейских на азиатские и ближневосточные рынки.

Изменения условий работы отрасли и конфигурации рынков сбыта имели ряд издержек: ухудшилось техническое оснащение и снизилась экономическая эффективность лесозаготовки, усложнилась логистика поставок грузов, возникли сложности с освоением новых маршрутов, резко сократилась рентабельность экспортных поставок. Эксперты считают, что полноценная замена рынка ЕС на рынки Азии и Ближнего Востока невозможна, а дальнейшее развитие отрасли, кроме освоения новых экспортных маршрутов, связывают с развитием внутреннего рынка, поддержкой государства и серьезной модернизацией.

Татьяна Дмитриева

Снижение эффективности лесозаготовки

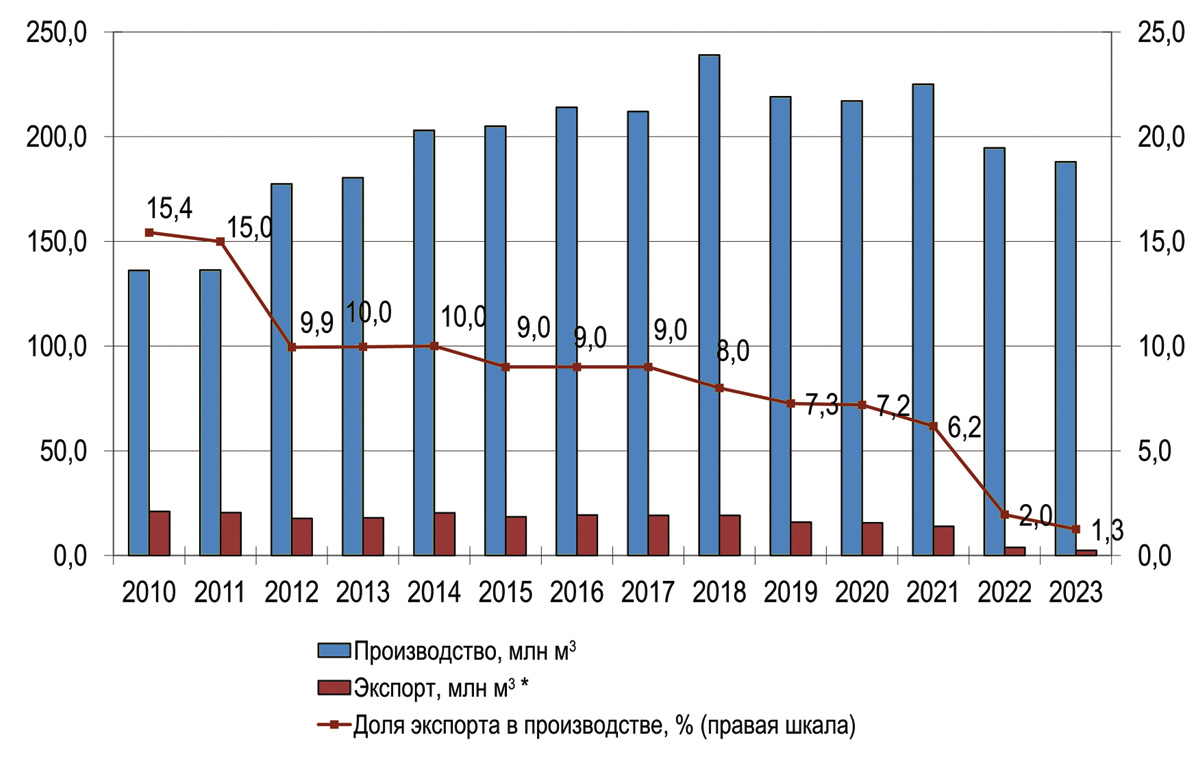

По данным «Рослесинфорга», в 2023 году объем российской лесозаготовки составил 188 млн м3, что на 4% меньше по сравнению с показателем 2022 года (рис. 1). Это падение было менее глубоким, чем в 2022 году (-13,5%), кроме того, динамика отрасли оказалась лучше по сравнению с прогнозными показателями (например, аналитики WhatWood прогнозировали объем лесозаготовки в 2023 году на уровне 183 млн м3).

Рис. 1. Динамика производства и экспорта круглого леса, 2010-2023 гг.

* 2023 г. – оценка. Источник: «Рослесинфорг»

В I квартале 2024 года объем лесозаготовки в России составил 62,3 млн м3, что лишь на 0,7% ниже, чем за аналогичный период прошлого года, и указывает на стабилизацию показателя.

При этом динамика лесозаготовки по регионам была неодинаковой. Лидирующий Сибирский федеральный округ (ФО) нарастил заготовку на 1%, до 20,7 млн м3, в том числе в Иркутской области и в Красноярском крае объем заготовки леса вырос на 3,7%, в Новосибирской области – на 17,7%. Занимающий второе место Северо-Западный ФО сократил объем лесозаготовки на 2,3%, до 16,5 млн м3. При этом в Вологодской области показатель вырос на 10%, в Новгородской области – на 7,8%. Рост лесозаготовки продемонстрировал и Приволжский ФО, где показатель увеличился на 1,5% и достиг 9,5 млн м3. В том числе в Кировской области лесозаготовка выросла на 4,8%, в Пермском крае – на 3,9%. В Центральном ФО заготовка упала на 0,4%, до 6,6 млн м3, в Дальневосточном ФО – на 0,7%, до 4,5 млн м3, в Уральском ФО – на 6,4%, до 4,4 млн м3.

По мнению экспертов, одна из тенденций развития отрасли сегодня состоит в снижении экономической эффективности работы лесозаготовительных предприятий. Так, по данным российского Союза лесозаготовителей, приведенным на прошедшей в апреле в Санкт-Петербурге конференции «Лесозаготовка: аналитика, экономика, внедрение IT-решений», наблюдается сокращение объемов так называемой комфортной лесозаготовки, которая характеризуется высокой эффективностью и основана на использовании современной техники, ранее стабильно поставляемой из стран ЕС.

Причина этого явления заключается в возникшем из-за санкций дефиците техники, росте стоимости запчастей, увеличении стоимости их доставки. Кроме того, стало практиковаться техническое «донорство»: лесопромышленники пускают на запчасти отработавшие единицы оборудования, чтобы продолжить работать на более новой технике. Как ни парадоксально, но на замену валочной машины возвращаются бензопилы, что указывает на технический откат отрасли назад, а также обостряет кадровый вопрос, поскольку далеко не все специалисты отрасли готовы работать на устаревшем и неудобном оборудовании.

Безусловно, эксперты отмечают и положительные веяния – налаживается импортозамещение, проводятся испытания лесозаготовительных комплексов российского производства, развивается сотрудничество с Китаем в области лесозаготовительного машиностроения: это направление в Китае активно развивается, и страна за 2-3 года сможет обеспечить потребности российской отрасли примерно на 70% (остальные 30% будут приходиться на долю отечественных разработок).

Азия: альтернатив нет, выгод меньше

Напомним, что в 2022 году в рамках очередного пакета санкций российским экспортерам лесных грузов был закрыт доступ к рынкам Запада. Под эмбарго попали основные группы товаров, в том числе древесина и изделия из нее (фанера, плиты и пеллеты, целлюлоза, отдельные виды бумаги и картона). Параллельно с этим Правительством РФ был введен закон о запрете экспорта необработанной и малообработанной древесины, призванный стимулировать глубокую переработку леса.

Частично потеря традиционных экспортных рынков была восполнена за счет наращивания поставок на внутренний рынок, что привело к его перенасыщению и обвалу цен до 30% в конце 2022 – начале 2023 года. Вторым направлением восполнения выпавших объемов экспорта стала переориентация на новые рынки стран Азии и Ближнего Востока.

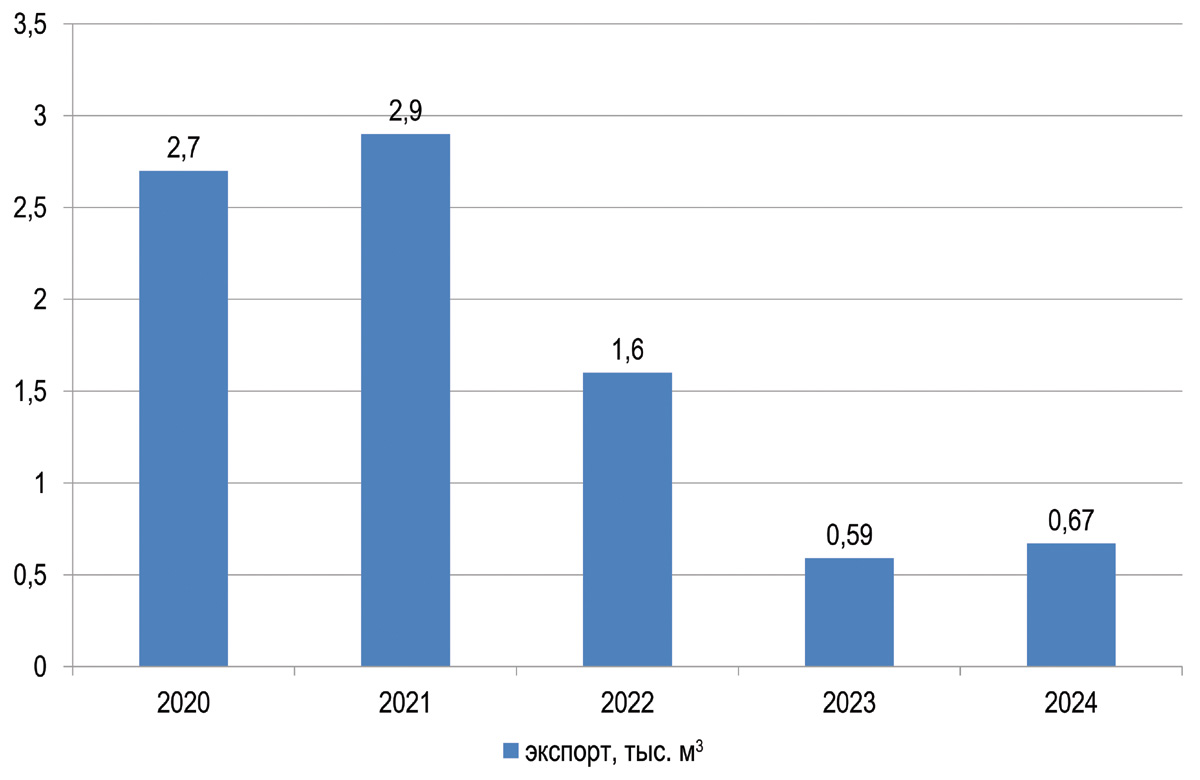

По данным «Рослесинфорга», в I квартале 2024 года экспорт круглого леса из России вырос на 15% по сравнению с аналогичным периодом 2023 года и составил 673 тыс. м3 (из них 2/3 пришлось на березовые бревна, остальное – на бревна мягколиственных пород, не попавших под запрет). Рост произошел впервые с I квартала 2021 года (рис. 2), в связи с чем можно говорить, что лесозаготовительная отрасль в основном справилась с задачей переориентации на новые рынки.

Рис. 2. Экспорт круглого леса из России, 2020-2023 гг. (сравнение по I кварталу каждого года)

Источник: «Рослесинфорг»

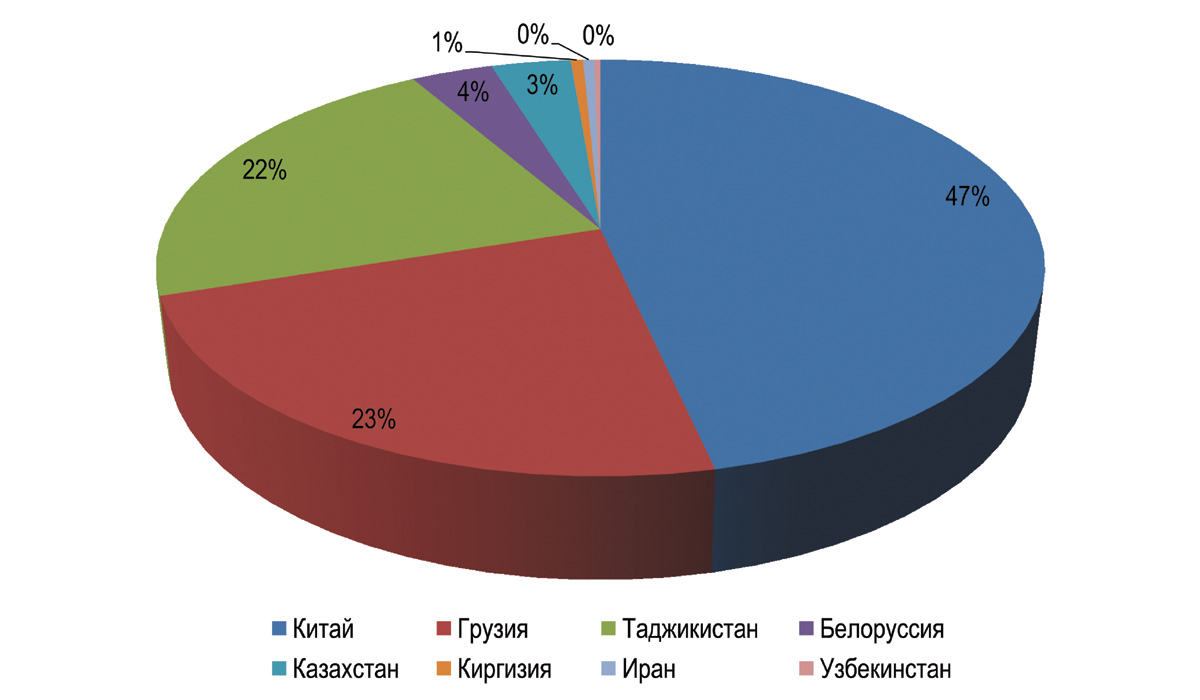

Почти половина экспорта круглого леса в I квартале этого года была направлена в Китай, значительные объемы были экспортированы в Грузию, Таджикистан, Белоруссию, Казахстан, Киргизию (рис. 3).

Рис. 3. Экспорт круглого леса из России в I квартале 2024 г. по странам.

Источник: «Рослесинфорг»

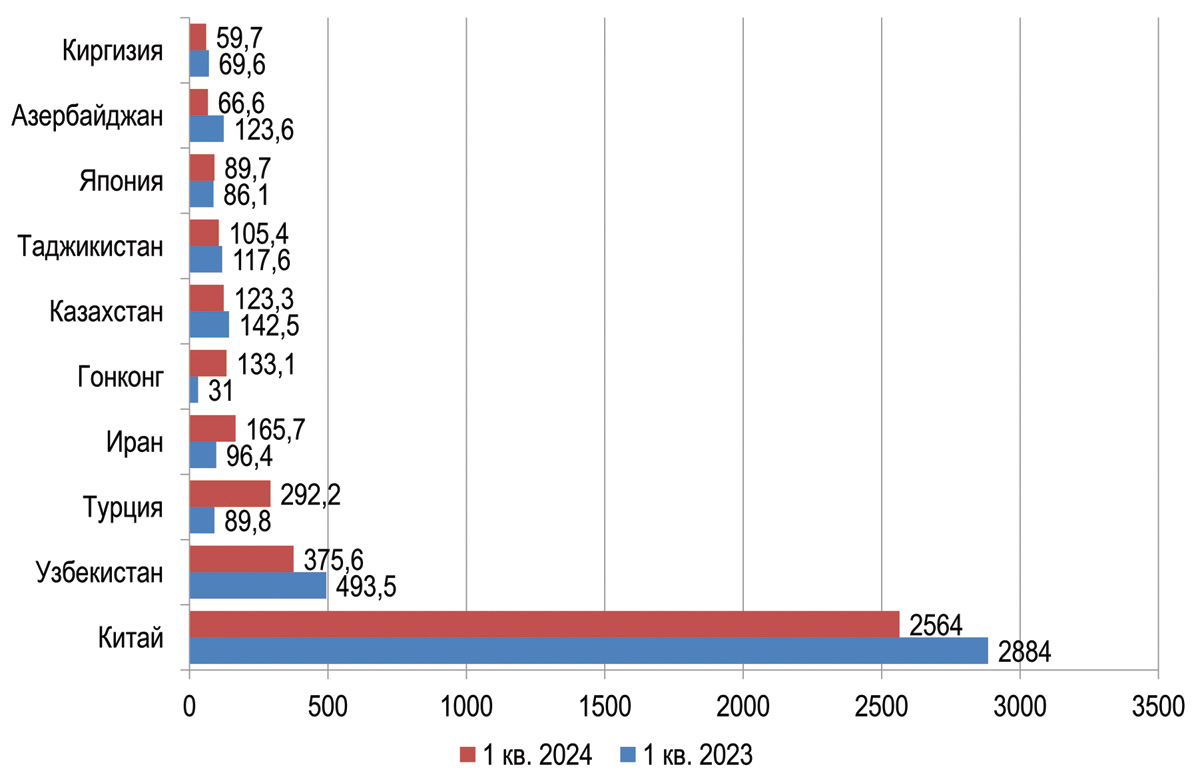

Экспорт пиломатериалов из России в I квартале этого года составил 4,4 млн м3. Крупнейшим импортером также стал Китай (2,6 млн м3), второе место занял Узбекистан, третье – Турция. В пятерку крупнейших импортеров также вошел Иран, другими крупными покупателями стали Япония, Казахстан, Таджикистан, Азербайджан и Киргизия (рис. 4).

Рис. 4. Экспорт пиломатериалов из России в I квартале 2024 г. по сравнению с I кварталом 2023 г. по странам.

Источник: «Рослесинфорг»

По данным «Рослесинфорга», порядка 98% экспорта российского леса и продукции переработки древесины сегодня приходится на страны Азии. Наибольшая положительная динамика отмечена в направлении таких стран, как Турция, ОАЭ, Гонконг, Киргизия, Южная Корея, Казахстан, Иран. Значительно выросли (хоть и не достигли значимых объемов) поставки в Таиланд, Малайзию, Ливан, Израиль, Индию, Монголию, Египет.

Безусловно, в 2023 году возросло значение Китая как рынка сбыта для российской лесной отрасли. При этом поставки в эту страну связаны с такими сложностями, как сокращение спроса и снижение цен на лесопродукцию внутри страны (вызванное стагнацией на строительном рынке), рост расходов на контейнерные перевозки морем, ограничение пропускной способности железной дороги в восточном направлении.

Из-за запрета на экспорт необработанной древесины в Китай выросли поставки продукции высокой степени обработки, но одновременно с этим вырос спрос на круглые березовые материалы и шпон, применяемые для производства фанеры. «В ситуации санкционного давления и существенного ограничения рынков продаж фанеры для российских лесопромышленников возникают дополнительные риски, связанные с лесосырьевым обеспечением отечественных фанерных заводов высококачественным березовым фанерным сырьем из-за оттока объемов в Китай как в виде круглого леса, так и в виде шпона», – считают в связи с этим аналитики WhatWood.

Активно растут поставки пиломатериалов из России в Турцию, которая в I квартале текущего года впервые вошла в тройку крупнейших покупателей российских пиломатериалов. Рост поставок объясняется ростом спроса на строительные материалы из-за восстановления турецких городов после землетрясения и реализации крупных инфраструктурных проектов, однако эксперты не исключают и реэкспорта российских пиломатериалов в ЕС.

Эксперты обращают внимание, что освоение многих новых рынков идет медленно и сложно в силу ограниченности объемов, специфики потребления, сложностей логистики и взаиморасчетов. Страдают отдельные сегменты отрасли, которые длительное время были ориентированы на сложившиеся рынки. К примеру, отходы лесопиления (опилки) использовались для производства пеллет, которые до введения санкций экспортировались в Европу. В настоящее время единственным потенциальным зарубежным рынком для сбыта этой продукции выступает Южная Корея (в Китае действует запрет на ввоз древесных гранул иностранного происхождения), куда поставки нерентабельны. В связи с этим, по оценкам участников рынка, в прошлом году объем производства пеллет в России снизился почти в 5 раз, а складируемые остатки лесопиления увеличились более чем в 7 раз.

Значительным потенциалом для экспорта продукции российской лесной отрасли обладает рынок Индии (согласно оценкам, дополнительная емкость индийского рынка по лесной продукции через семь лет будет эквивалентна 40 млн м3). Однако российские производители не могут начать массовые поставки и из-за высоких логистических ставок по сравнению с европейскими производителями. Так, по данным Segezha Group, в 2023 году средняя стоимость доставки груза европейцами в Индию составляла 40 евро/м3, тогда как доставка из России обходилась в 150-220 долл./м3.

Очевидно, что регулярные поставки лесопродукции в эту страну возможны лишь при снижении стоимости доставки, что, в свою очередь, может быть достигнуто посредством расширения транспортных коридоров в Индию, достройки железной дороги на одном из маршрутов МТК «Север – Юг», а также при развитии индийского импорта товаров в Россию для обеспечения оборачиваемости контейнеров.

Через «Север – Юг»

Значительную роль в перенастройке цепочки поставок с запада на восток сыграло введенное государством субсидирование транспортировки продукции через морские порты Северо-Западного ФО, предприятия которого в наибольшей степени пострадали от изменения геоэкономической ситуации. Данная мера поддержки предполагала покрытие до 80% затрат на транспортировку продукции и дала возможность компаниям региона перенаправить грузы в страны Азии и Ближнего Востока.

Для расширения поставок продукции лесной отрасли на рынки стран Персидского залива все активнее используется МТК «Север – Юг». Так, налажен маршрут по МТК от предприятий Архангельска через портовую особую экономическую зону (ПОЭЗ) под Астраханью. ПАО «ТрансКонтейнер» организованы перевозки лесных грузов со станции Човью (Республика Коми) в Эрбиль (Ирак) по западной ветке МТК через Азербайджан и Иран.

В то же время эксперты указывают на наличие сдерживающих факторов, связанных с обработкой грузов на терминале на границе с Ираном, со сложностями погрузки контейнеров на лесовозные платформы, а также с недостаточным развитием инфраструктуры и т.д.

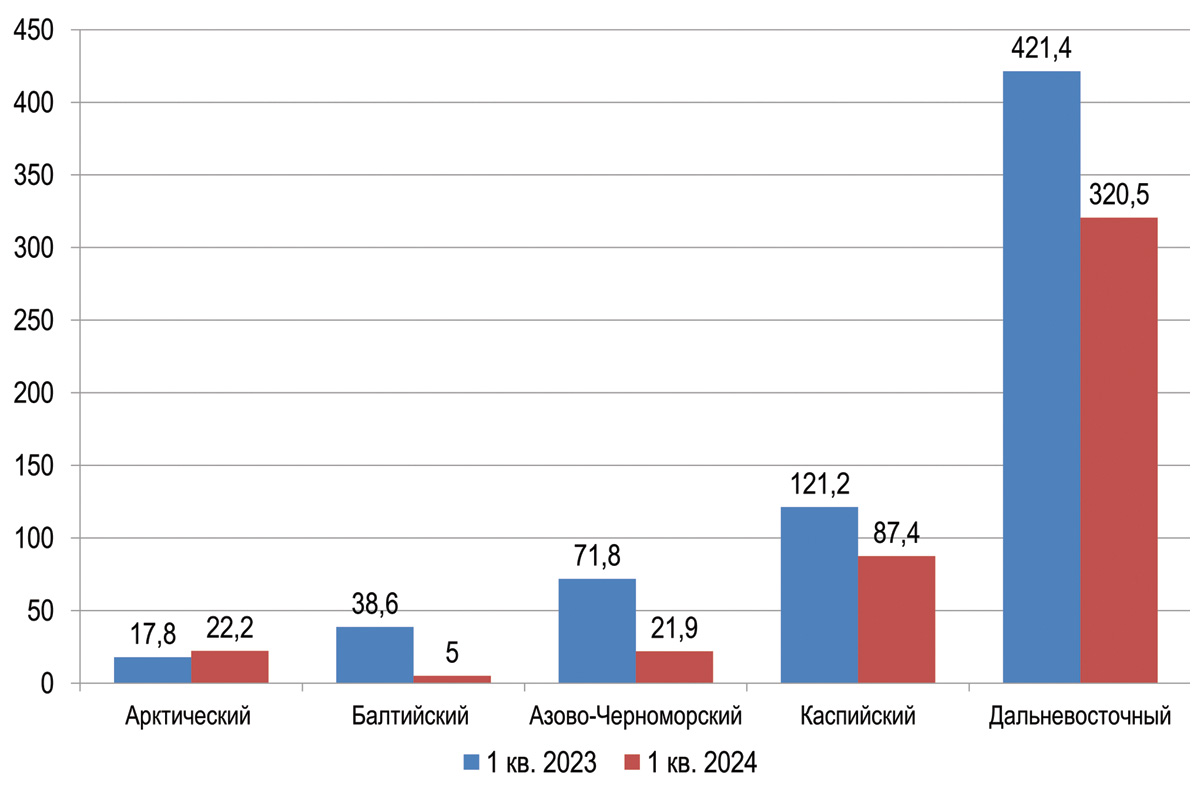

В I квартале 2024 года наблюдалось сокращение перевалки лесных грузов через морские порты на треть – с 670,8 тыс. до 457 тыс. тонн. Сильнее всего показатель ожидаемо просел в портах Балтийского бассейна (рис. 5).

Рис. 5. Динамика перевалки лесных грузов через порты России за I квартал 2024 г. по сравнению с I кварталом 2023 г. (тыс. тонн).

Источник: АСОП

Согласно принятой Правительством РФ в 2021 году Программе развития лесного комплекса к 2030 году объем заготовки леса должен вырасти на 30%, до 286 млн м3, при этом рост производства пиломатериалов планировалось нарастить с 44,7 млн до 62-69,5 млн м3, из которых внутренний спрос должен был составить лишь 24,7 млн м3.

В настоящее время говорится о постепенной трансформации экспортно ориентированной стратегии отрасли на стратегию внутреннего потребления. Для дальнейшего же развития отрасли необходимы поддержка государства, в том числе сохранение транспортных субсидий, привлечение крупных грузоперевозчиков для работы по новым маршрутам, а также решения по развитию транспортной инфраструктуры.

Морские порты №6 (2024)