Мощности зерновых терминалов будут расти быстрее объемов экспорта

15.10.2019

Грузовая база

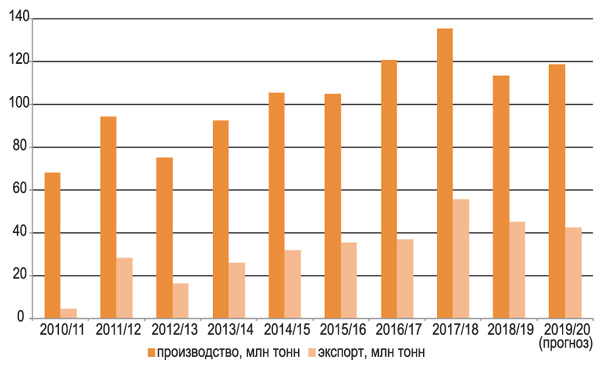

Урожай зерна в 2019/20 сельхозгоду, согласно оценкам экспертов, составит около 118 млн тонн, что на 5 млн тонн больше, чем в прошлом году. Экспорт же, несмотря на тенденцию расширения по географическим направлениям, несколько снизится и составит 42,5 млн тонн.

В соответствии с недавно принятой Стратегией долгосрочного развития зернового комплекса России производство и экспорт зерна к 2035 году вырастут до 140 млн и 56 млн тонн соответственно, тогда как мощности терминалов по перевалке зерна планируется нарастить с нынешних 50 млн до 80-85 млн тонн уже в ближайшие пять лет. Таким образом, несмотря на то что экспорт зерна объявлен одним из приоритетов развития отрасли, перевалочные мощности будут опережать рост объемов вывоза зерна, что снимает проблему дефицита терминалов, но может создать угрозу их профицита.

Галина Музлова

2019 год: рост урожая и снижение экспорта

В 2019/20 сельскохозяйственном году валовой сбор зерна в России, согласно прогнозам Минсельхоза, составит около 118 млн тонн (из них 75 млн тонн пшеницы), что выше по сравнению с уровнем прошлого года (113,3 млн тонн). При этом в Минсельхозе отмечают отсутствие существенных рисков, связанных с урожаем зерновых культур в текущем году.

Близкие прогнозы приводят и другие аналитики рынка. Так, по оценкам АО «Русагротранс», урожай составит 118,6 млн тонн (рис. 1), при этом валовой сбор пшеницы (74,8 млн тонн) останется на втором месте после рекордного 2017/18 года, когда он достиг 86 млн тонн. По оценкам Института конъюнктуры аграрного рынка, производство зерна составит 120 млн тонн, аналитического центра «Совэкон» – 116,8 млн тонн.

Рис. 1. Валовой сбор и экспорт зерна в России, 2010-2019 гг.

Источник: АО «Русагротранс»

Как отмечают в Минсельхозе, для наращивания объемов поставок за рубеж в этом году увеличены посевные площади основных экспортно ориентированных культур – пшеницы, ячменя, кукурузы, подсолнечника и сои. Также по сравнению с 2018 годом в стране увеличены площади озимых культур.

Вместе с тем, уровень экспортных поставок в текущем сельхозгоду будет несколько ниже по сравнению с прошлым годом – 42,5 млн тонн против 45,2 млн тонн соответственно. По мнению экспертов, это связано со снижением переходящих остатков зерна из-за активного вывоза его за границу ранее.

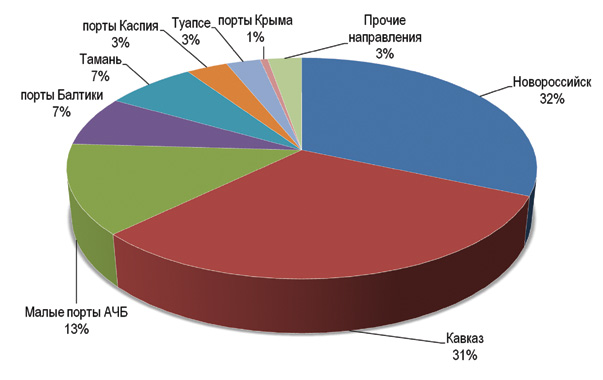

Основной объем экспорта российского зерна традиционно приходится на порты юга – Кавказ и Новороссийск: в 2018 году через них было отправлено 63% экспортного российского зерна, а в июле 2019 года – почти 70% (рис. 2).

Рис. 2. Структура экспорта зерна через морские порты России в 2018/2019 с/х году

Источник: АО «Русагротранс»

Около 13% зерна переваливается на экспорт через малые порты Азово-Черноморского бассейна (АЧБ), 7% приходится на порты Балтики. В июле 2019 года объем перевалки зерна через порты Балтики составил всего 46 тыс. тонн по сравнению с 247 тыс. тонн в аналогичном периоде прошлого года, что, по мнению экспертов «Русагротранса», связано с наличием в прошлом году существенных запасов старого урожая в центральных районах страны.

Относительно небольшие объемы экспорта отправляются через порты Дальнего Востока и Крыма и другие направления.

Экспорт: расширение и диверсификация

Традиционно лидирующее место среди импортеров российского зерна занимал Египет (в прошлом году в эту страну было отправлено 20% всего экспортного объема российского зерна), но по итогам июля 2019 года его вытеснила Турция.

«Египет снизил объемы закупок зерна в России и одновременно увеличил закупки в Украине и Румынии по итогам тендеров, проводимых госзакупщиком – компанией GASC», – поясняет Игорь Павенский, директор департамента стратегического маркетинга АО «Русагротранс». По его данным, в прошлом году GASC было закуплено в России 1,2 млн тонн зерна с поставкой в июле-сентябре, что составило 65% от закупок компании в этот период, а в этом году показатели составили 705 тыс. тонн и 40% от всех закупок компании. Но в последующие месяцы доля России будет расти и наверняка превысит 50%, считает эксперт.

В свою очередь, основной причиной роста поставок зерна в Турцию послужил высокий урожай высококачественной пшеницы третьего класса (содержание протеина 13,5% и выше), на закупках которой специализируется эта страна. «Вместе с тем, сельскохозяйственный сезон еще не закончился, и у России есть шанс нарастить поставки в Египет, например, за счет увеличения продаж по линии частных компаний», – отмечает И. Павенский.

Также экспертами отмечается активное развитие азиатско-тихоокеанского направления российского зернового экспорта. В частности, в текущем году Россия возобновила поставки во Вьетнам, которые были прекращены в октябре 2018 года из-за претензий импортеров к качеству зерна, продолжаются отгрузки в ряд стран Юго-Восточной Азии. «Русагротранс» ожидает, что присутствие России в регионе АТР сохранится и в дальнейшем.

Значительный объем зерна продолжает уходить в ЮАР, также весьма перспективной с точки зрения наращивания экспорта представляется Саудовская Аравия. «Сейчас эта страна импортирует российский ячмень, а в перспективе, благодаря пересмотру требований, будет допущена к тендерам российской пшеницы», – говорит И.Павенский. Также, по его словам, в настоящее время Россельхознадзор прикладывает усилия, чтобы наладить поставки российского зерна в Алжир, которые для России удобны с точки зрения логистики. Возможно, поставки будут начаты уже в этом сельхозсезоне.

«В целом, учитывая наблюдаемые тенденции, можно говорить о расширении, диверсификации географии экспорта российского зерна», – делает вывод эксперт.

Планы роста

В августе 2019 года Правительством РФ была утверждена долгосрочная Стратегия развития зернового комплекса России до 2035 года, разработанная Министерством сельского хозяйства РФ. По официальному сообщению правительства, документ направлен не только на обеспечение продовольственной безопасности страны, но и на создание экспортного потенциала отрасли, укрепление России на мировом рынке зерна.

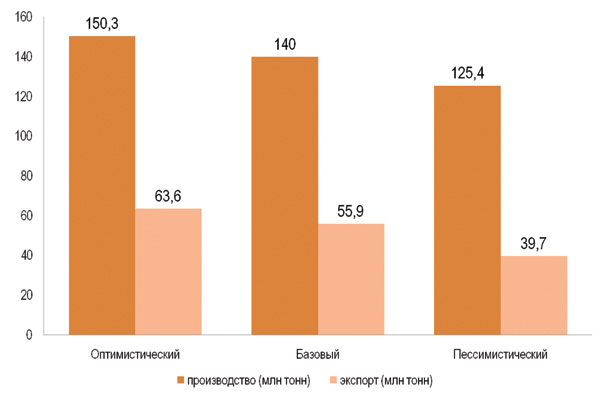

В документе заложено три сценария развития зернового комплекса страны – оптимистический, базовый и пессимистический, предполагающие соответствующие значения производства и экспорта зерна (рис. 3).

Рис. 3. Прогноз производства и экспорта российского зерна, согласно Стратегии развития зернового комплекса России до 2035 года.

Источник: Правительство РФ

Интересно, что рост производства зерна предусмотрен всеми тремя сценариями, а рост экспорта – только оптимистическим и базовым (в 1,5 и 1,3 раза соответственно) по сравнению с уровнем 2019 года, тогда как пессимистический сценарий предполагает снижение экспорта к 2035 году на 7% по сравнению с уровнем 2019 года. При этом потребление зерна в России прогнозируется на уровне 86,6 млн тонн. Впрочем, заложенные в Стратегии прогнозы роста урожая аналитики также считают весьма скромными. Так, эксперты «Совэкона» обращают внимание, что урожай превышал 135 млн тонн уже в рекордном по сбору зерновых 2017/18 сельхозгоду.

Тем не менее, многие эксперты отмечают, что в принятой Стратегии учтены в равной степени интересы как переработчиков, так и экспортеров зерна. Это, в свою очередь, дает возможности наращивать отгрузки зерна за рубеж без ущерба для внутреннего рынка.

Терминальные перспективы

«На текущий момент мощности зерновых терминалов в России достаточны для обеспечения потребностей экспорта, дефицита не наблюдается», – констатирует И.Павенский из «Русагротранса». По его оценкам, в настоящее время суммарные мощности зерновых терминалов составляют около 50 млн тонн, но с учетом планов компаний по развитию существующих терминалов и строительству новых могут вырасти еще на 35 млн тонн.

Так, проектные мощности по перевалке зерна в портах АЧБ могут вырасти в 1,6 раза – с 45 млн до 73 млн тонн за счет строительства нового терминала в порту Тамань, расширения всех терминалов Новороссийска и мощностей малых портов Азовского моря.

Наиболее крупным проектом в регионе является строительство Таманского зернового терминала (ТЗТ), реализуемого ГК «Объединенная транспортно-экспедиторская компания» (ОТЭКО). По данным ОТЭКО, проектный объем перевалки ТЗТ составляет 14,5 млн тонн, в том числе 12,5 млн тонн – экспорт зерновых культур, 2 млн тонн – импорт сои, соевого шрота с последующим увеличением перевалки в кратчайшие после ввода в эксплуатацию сроки и без остановки работы до 30 млн тонн в год при наличии потребностей рынка. За счет географически выгодного расположения ТЗТ рядом с агропромышленными территориями на юге России терминал будет способствовать расширению экспорта в страны Африки, Ближнего Востока и Юго-Восточной Азии. В настоящее время создание ТЗТ находится в стадии проектных работ.

Российские порты Балтики могут увеличить мощности втрое – с 3 млн до 9 млн тонн за счет строительства зернового терминала, реализуемого ГК «Новотранс» в рамках создания многофункционального терминального комплекса LUGAPORT в Усть-Луге. Строительство терминала мощностью до 6 млн тонн в год было начато в этом году, ввод терминала в эксплуатацию запланирован на 2024 год.

В настоящее время основной объем зерна на экспорт в регионе Балтийского моря отгружается через мощности портов Латвии (около 4 млн тонн в год), что обусловлено недостатком специализированных зерновых терминалов на российской Балтике. Сейчас они имеются только в порту Калининград и представлены комплексом «Содружество-Соя» в Шиповке, который принимает импортное сырье для заводов группы и отгружает на экспорт продукцию переработки, то есть не работает с российским зерном, и терминалом «Портовый элеватор», отгружающим российское зерно на экспорт в небольших объемах – порядка 55 тыс. тонн в год. Также в малых количествах зерно перегружает Большой порт Санкт-Петербург как для экспортных, так и для импортных поставок.

Соответственно, зерновой терминал в Усть-Луге, согласно планам, заберет основной грузооборот российского зерна из латвийских портов, а также позволит дополнительно нарастить объемы экспорта по этому направлению.

Также на Балтике есть проект по строительству специализированного зернового терминала на территории морского порта Высоцк пропускной способностью 4 млн тонн в год с производственным комплексом переработки пшеницы. Проект реализуется компанией ГК «Технотранс», которая планирует ввести терминал в эксплуатацию в 2023 году. Кроме того, терминал по перевалке зерна планируется построить в Приморске в рамках создания универсально-перегрузочного комплекса (ориентировочный срок ввода в эксплуатацию – 2026 год).

Проекты строительства новых и расширения действующих терминалов в портах Каспийского моря (Махачкала, Оля, Стрелецкое) позволят нарастить мощности по перевалке в два раза – с 2 млн до 4 млн тонн. Также рассматривается проект зернового терминала в порту Астрахань (мощность пока не определена).

На Дальнем Востоке сегодня нет специализированных зерновых терминалов, хотя зерно переваливают «Владивостокский морской торговый порт» (ВМТП), «Владивостокский морской порт «Первомайский» (ВМПП) и «Петропавловск-Камчатский морской торговый порт» (ПКМТП). Наибольшие объемы у ВМТП, который под перевалку зерна ввел в эксплуатацию и сертифицировал два зерновых склада, а также разработал технологию перегрузки зерна без перевалки на склады. ВМТП и ВМПП планируют расширение мощностей, кроме того, есть проект по строительству зернового терминала мощностью 5 млн тонн в порту Севетская Гавань.

Таким образом, при условии реализации всех заявленных на сегодняшний день проектов мощности зерновых терминалов вырастут с нынешних 50 млн тонн до 80-85 млн тонн в течение пяти лет, что позволит обеспечить потребности российского зернового экспорта. Причем при нынешних скромных прогнозах экспорта дефицита мощностей точно опасаться не стоит.

Морские порты №6 (2019)