Приемы против лома

08.12.2023

Грузовая база

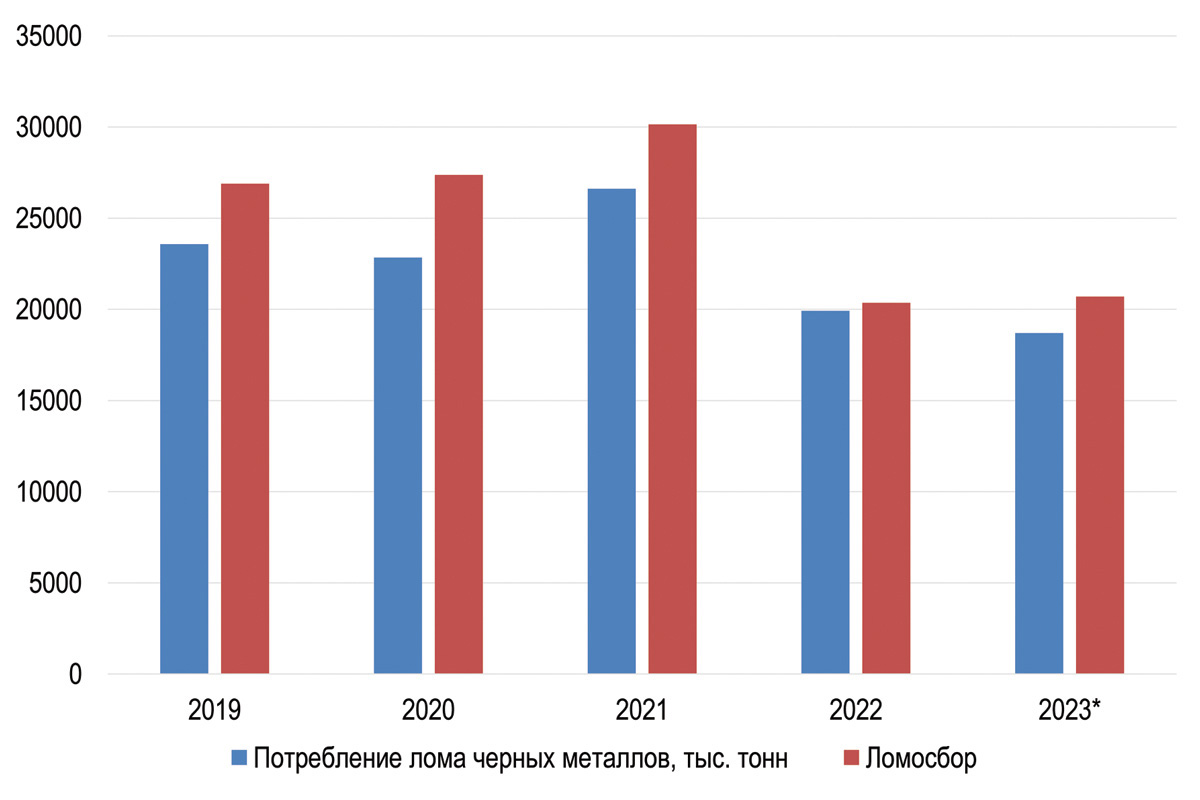

В 2022 году потребление лома черных металлов в РФ снизилось на 25%, до 19,9 млн тонн, ломозаготовка просела на 32%, до 20,4 млн тонн, а экспорт за пределы ЕАЭС обрушился в 8,4 раза, до 384 тыс. тонн. «Приемами против лома», то есть факторами, повлекшими сокращение показателей отрасли, оказались снижение объемов выплавки стали в России и введение заградительных экспортных пошлин на металлолом, что в сочетании с санкциями и выросшим в цене фрахтом фактически блокировало экспорт и негативно сказалось на показателях ломосбора в стране. 2023 год принес отрасли определенную стабилизацию – восстановление сталелитейного производства и некоторое послабление экспортных ограничений, но и наделил новыми «приемами», например в виде безналичного расчета при сдаче лома физлицами. Учитывая текущую ситуацию, эксперты ожидают восстановления отрасли до показателей 2021 года не ранее 2030 года.

Татьяна Дмитриева

Факторы снижения потребления

В качестве основной причины падения потребления лома в стране эксперты называют снижение выплавки стали. По данным Всемирной ассоциации производителей стали (World Steel Association, WSA), в 2022 году ее производство сократилось на 7,2%, до 71,5 млн тонн. Снижение показателя в России оказалось более глубоким, чем в среднем по странам, входящим в WSA (4,2%), что, в свою очередь, объясняется санкциями, заблокировавшими премиальный европейский рынок, и вынужденной переориентацией поставок на Восток, где продажи зачастую были убыточными.

В условиях снижения производства стали металлурги, во-первых, пропорционально сократили потреб-ление лома как сырья, во-вторых, начали использовать больше чугуна и меньше лома в шихте. Это связано с тем, что в 2022 году цены на металлопродукцию упали сильнее, чем на лом, и замещение лома другим сырьем позволяло снизить себестоимость продукции.

Снижение потребления лома в наибольшей степени продемонстрировали вертикально интегрированные комбинаты – в 2022 году они переработали 5678 тыс. тонн лома, что на 37% меньше, чем в 2021 году. Электросталеплавильные заводы снизили потребление лома на 25%, до 9462 тыс. тонн, в меньшей степени сократили потребление данного вида сырья трубные заводы – на 2,8%, до 4772 тыс. тонн.

Объем ломосбора в России, сократившийся почти на треть, в 2022 году сравнялся с объемом потребления, хотя в предыдущие годы был выше этого показателя. Из-за резкого падения ломосбора в 2022 году были закрыты многие ломозаготовительные площадки, а оборудование распродано. Фактически остановился ломосбор в Арктической зоне России, несмотря на выделенные из госбюджета средства на очистку Арктики. В свою очередь, первопричиной сокращения сбора лома стал рухнувший экспорт в дальнее зарубежье.

Рис. 1. Динамика ломосбора и потребления лома в России, 2019-2022 гг.

* - оценочные данные. Источник: «Руслом.ком»

Лом без экспорта

Напомним, что с 1 января 2022 год для обеспечения внутреннего рынка сырь-ем и сдерживания цен государством была поднята минимальная пошлина на экспорт лома и отходов черных металлов из России за пределы ЕАЭС (входят Армения, Белоруссия, Казахстан, Киргизия и Россия) с 70 до 100 евро за тонну при сохранении общего размера ставки в 5%. Размер данной пошлины соответствует запретительному уровню.

Также с 1 июня до 31 июля была введена экспортная квота в размере 540 тыс. тонн лома. Минимальный порог пошлины внутри квоты был установлен на уровне 100 евро за тонну лома, вне квоты – 290 евро за тонну. С 1 августа до конца 2022 года действовала квота в 1,35 млн тонн на тех же условиях. По оценкам экспертов, за время действия квот в общей сложности из 1,89 млн тонн лома было выбрано лишь 1,4 млн тонн.

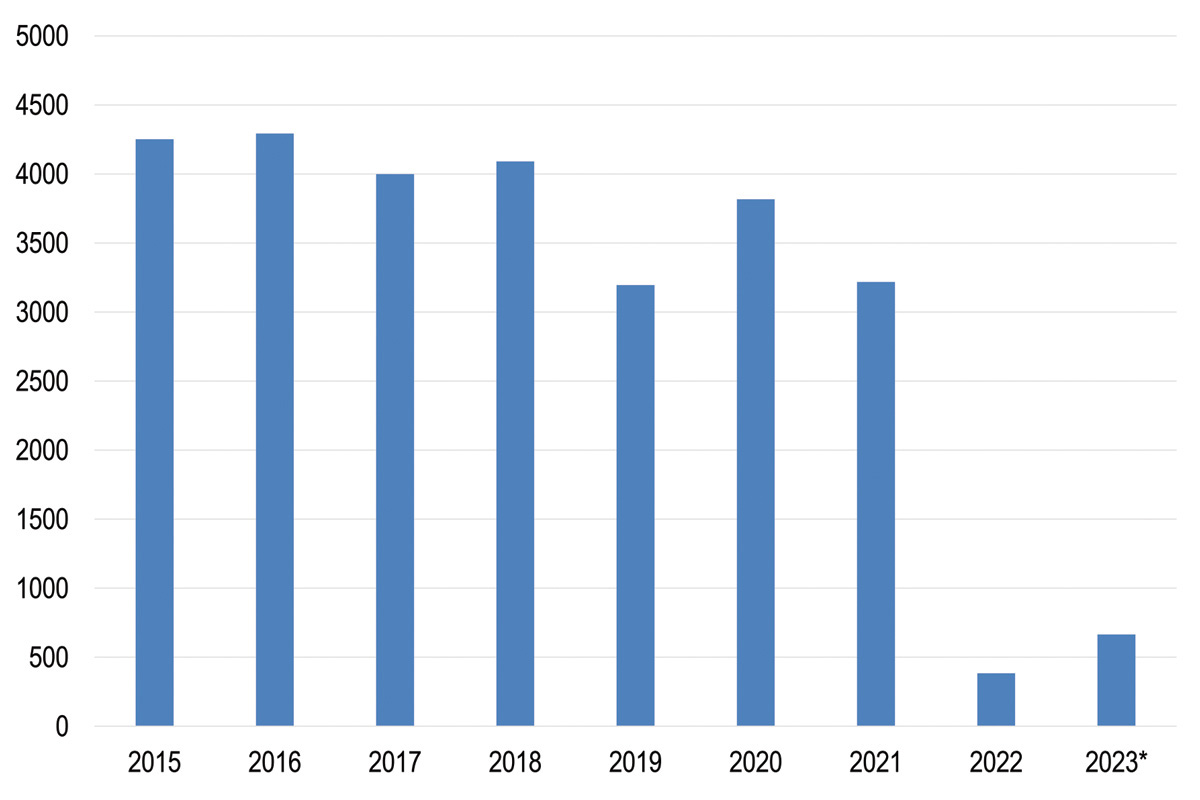

Из-за введенных ограничений экспорт лома черных металлов за пределы ЕАЭС в 2022 году сократился в 8,4 раза, до 384 тыс. тонн (рис. 2). Экспорт в Белоруссию, на которую приходятся основные поставки в ЕАЭС (указанные пошлины и квоты не распространяются), также сократился – с 1094 тыс. до 712 тыс. тонн.

Рис. 2. Динамика экспорта лома черных металлов вне ЕАЭС, 2015-2022 гг.

* - оценочные данные . Источник: «Руслом.ком»

По данным «Руслом.Ком», доля экспорта в страны дальнего зарубежья в ломосборе сократилась до 1,9%, тогда как в 2021 году этот показатель был равен 11%, в 2015 году – 16%, а в 2005 году – 40%. Из примерно 200 экспортеров на российском рынке осталось работать не более семи.

Впрочем, введенные государством ограничения стали не единственной причиной блокировки экспорта. Добавились введенные Евросоюзом санкции (с 15 марта 2022 года со стороны ЕС был введен запрет на импорт изделий из стали и железа из России), логистические проблемы, рост стоимости фрахта, укрепление курса рубля и дисконт на российскую продукцию на мировом рынке.

Средние расходы российских экспортеров на 1 тонну лома черных металлов при экспорте существенно выросли. Например, по данным агентства Argus, при экспорте из порта Санкт-Петербург в Турцию в августе-сентябре 2022 года показатель составлял $252 за тонну, тогда как за аналогичный период 2021 года – $150 за тонну. При экспорте из порта Владивосток в Южную Корею – $204 и $136 соответственно.

Ограничение экспорта с помощью пошлин сказалось на закупочных ценах лома на внутреннем рынке, которые, согласно данным рейтингового агентства «Русмет», к концу июня 2022 года упали по сравнению с февралем на 49%, до 16,1 тыс. руб-лей за тонну. Это произошло вслед за мировыми ценами. Показательно при этом, что независимым ломозаготовителям не удавалось продать заводам сырье дороже 9-12 тыс. руб-лей за тонну.

Снижение цен выступило дестимулирующим фактором для деятельности ломозаготовителей, ведь при падении стоимости лома приходится меньше платить населению, и ситуация доходит до того, что сборы не окупают даже аренду транспорта. В такой ситуации отрасль могли бы поддержать экспортные цены, но из-за введенных ограничений проблемы отрасли оказались в замкнутом круге.

Стабилизация и новые приемы

За первое полугодие 2023 года ломо-сбор в России вырос на 6% по сравнению с аналогичным периодом 2022 года и достиг 11,2 млн тонн. Потребление лома осталось на прежнем уровне и составило 10,2 млн тонн. «Ситуация на внутреннем рынке для ломозаготовителей стабилизируется», – утверждают эксперты «Руслом.ком», но не проявляют при этом большого оптимизма относительно прогнозных показателей – по их оценкам, ломосбор по итогам года составит 20,1 млн тонн, а потребление – 18,7 млн тонн (рис. 1).

Вместе с тем, показатели прошлого года очень похожи на символическое «дно», от которого отрасль должна оттолкнуться, чтобы начать восстановление. В этом плане весьма показателен рост экспорта лома за пределы ЕАЭС, который в первой половине 2023 года вырос на 73% по сравнению с первым полугодием 2022 года – до 664,3 тыс. тонн, а в Белоруссию было поставлено в 2,5 раза больше – 552 тыс. тонн.

Сроки действия введенной правительством в 2022 году тарифной квоты на экспорт за пределы ЕАЭС лома и отходов черных металлов были продлены сначала до 30 июня 2023 года, а затем до 31 декабря 2023 года. Размер квоты снижен до 600 тыс. тонн, базовая ставка составила 5%, но не менее 15 евро за тонну.

Помимо некоторого улучшения условий экспорта, благоприятным для отрасли фактором в первом полугодии 2023 года оказался хоть и небольшой (1%), но все же рост производства стали в России, означающий и восстановление внутреннего спроса на лом.

Несмотря на некоторые благоприятные сдвиги, 2023 год преподнес и новые «приемы» против отрасли. Федеральный закон от 10.07.2023 г. №304-ФЗ «О внесении изменения в статью 13.1 ФЗ «Об отходах производства и потребления» устанавливает, что расчеты с физическими лицами с 1 октября возможны только в безналичной форме. Хоть данный закон был принят с исключительно благими намерениями – чтобы упорядочить работу ломозаготовительной отрасли и сделать прозрачными потоки платежей, – участники рынка указывают и на негативные последствия от этой меры в виде снижения объемов сдачи лома физлицами.

До введения в действие данного закона от физлиц поступало порядка 15 млн тонн металлолома в год. Сдавая вторсырье, многие рассчитывали не только на заработок, но и на конфиденциальность, которая теряется с полным переходом на «безнал».

В результате эксперты рынка прог-нозируют сокращение сбора метал-лолома в пределах 10-15% в октябре, но с обнулением этой цифры за 3-6 месяцев в зависимости от региона. Аналитики считают, что, пока отрасль будет привыкать к новым условиям, металлолом на внутреннем рынке может стать дефицитом, что закономерно приведет не только к недостатку вторсырья, но и к росту его стоимости.

Дальневосточный приоритет

В начале года постановлением Правительства РФ от 22.02.2023 г. №303 были определены девять пунктов пропуска на границе, через которые лом выво-зится за пределы территории ЕАЭС. В список вошли девять морских портов: Петропавловск-Камчатский, Магадан, Большой порт Санкт-Петербург, Владивосток, Калининград, Дудинка, Корсаков, Мурманск и Архангельск.

Постановлением Правительства РФ от 30.06.2023 г. №1086 были повышены коэффициенты на вывоз лома для двух регионов Дальнего Востока: Камчатского края (с 2 до 4) и Сахалинской области (с 1,5 до 1,7). Это связано с реализацией федерального проекта «Генеральная уборка», который предполагает поднятие и утилизацию 213 затонувших судов за счет средств госбюджета.

Поскольку поставка такого сырья на внутренний рынок нерентабельна с точки зрения логистики, со стороны предпринимателей есть заинтересованность в продаже лома затонувших судов за рубеж. Поднятие коэффициентов означает, что через порты указанных регионов может быть вывезено больше лома, чем в первой половине 2023 года.

В то же время правительство сокращает вывоз лома из северных портов. Так, Архангельская область больше не входит в число регионов, для которых предусмотрен повышенный коэффициент. Здесь до конца 2023 года действует коэффициент 0,38, как и для остальных регионов Северо-Запада, вместо 1,25 в первой половине 2023 года.

Перспективы восстановления

По оценкам «Руслом.ком», с учетом текущих условий ломосбор в России восстановится не раньше 2030 года. Прогноз ассоциации – в 2025 году объем ломосбора может составить порядка 24,7 млн тонн, а в 2030 году увеличиться до 30,6 млн тонн. Мерой, которая могла бы дополнительно поднять эти показатели примерно на 15% и которая давно обсуждается в отрасли, считается отмена НДФЛ при сдаче металлолома.

Что касается экспорта лома, то его объем будет сильно зависеть от проводимой государством политики ограничений. В геоэкономическом плане, кроме стран АТР, в качестве рынка сбыта для России большой интерес представляет Турция. В свою очередь, возможности российского экспорта лома будут сильно зависеть от спроса на турецкую металлопродукцию на мировом рынке.

Морские порты №8 (2023)