Парадокс экспорта российского СПГ и курс на импортозамещение

16.04.2023

Грузовая база

Фото: пресс-служба ПАО «Газпром»

Производство сжиженного природного газа (СПГ) в России многие годы было в числе приоритетных задач национальной экономики, при этом отрасль опиралась на западные инвестиции и технологии. Была сформирована программа развития отрасли, начата реализация масштабных проектов и даже разработана и внедрена отечественная технология сжижения газа. Но начало Россией военной спецоперации повлекло за собой выход западных партнеров из проектов и введение против страны жестких санкций. Это заставило искать замену как ушедшим компаниям, так и оборудованию и технологиям. По мнению экспертов, отрасль ждет отсрочка многих проектов на 1-3 года и замедление в развитии.

В то же время санкции создали парадоксальную ситуацию с экспортом: замещая сократившиеся объемы поставок трубопроводного газа из России, ЕС увеличил закупки российского СПГ на 21% по сравнению с 2021 годом, в результате чего наша страна заняла третье место на европейском рынке СПГ с долей 13%, уступив лишь США и Катару. Долго ли продлится такая ситуация, спрогнозировать невозможно. Но привлекательным для России остается и азиатское направление экспорта, в первую очередь в Китай и Индию, где наблюдается значительный рост спроса на газ.

Татьяна Дмитриева

Больше СПГ – Европе

В 2022 году производство СПГ в мире выросло на 4,5% по сравнению с предыдущим годом (с 382,7 млн до 400,1 млн тонн). При этом 2022 год был отмечен изменением структуры потребления СПГ.

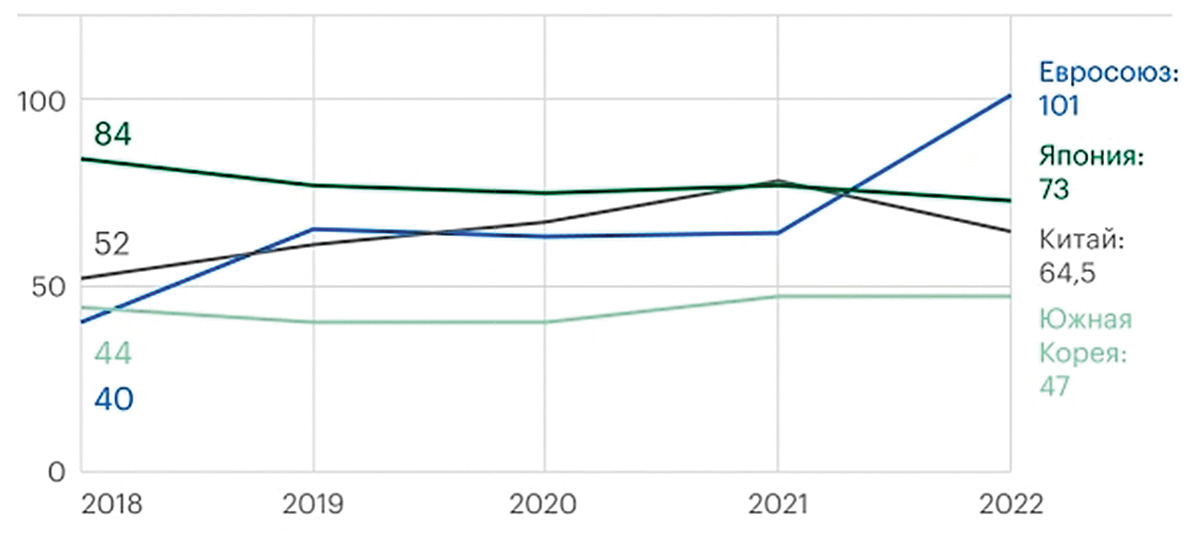

После снижения объемов поставок российского трубопроводного газа страны ЕС стали наращивать закупки СПГ. По итогам года Европа увеличила импорт СПГ на 58%, до 101 млн тонн (рис. 1), заняв долю в мировом импорте 24% и обогнав прежних лидеров – Японию, Китай и Южную Корею. Доля СПГ в потреблении стран ЕС выросла в 1,75 раза, с 20% до 35%, а доля российского трубопроводного газа, наоборот, уменьшилась почти в 3 раза, с 40% до 15%.

Рис. 1. Крупнейшие покупатели СПГ, 2018-2022 гг.

Источник: РБК

Рост объемов СПГ в ЕС связан с антироссийской политикой США, направленной на разрыв экономических связей России с европейскими странами, включая сокращение поставок дешевого трубопроводного газа в Европу (в том числе по «Северным потокам»), и на замену российского газа своим СПГ. Кроме того, влияние на рост объемов СПГ в ЕС оказали еще два фактора. Первый – увеличение мировой добычи природного газа, второй – снижение спроса на СПГ в ряде стран Азии, в первую очередь в Китае, который до этого планомерно наращивал закупки СПГ и в 2021 году был крупнейшим в мире покупателем этого сырья. Однако в 2022 году Китай сократил закупки на 22,5%, до 64,5 млн тонн, что эксперты связывают с замедлением темпов рос-та экономики из-за строгого режима борьбы с коронавирусом.

Интересно, что Китай не только уступил объемы СПГ Европе, но и сам стал поставщиком сырья в этот регион – из-за снижения внутреннего спроса страна наладила реэкспорт части газа. Так, за первое полугодие 2022 года китайские компании направили в ЕС более 4 млн тонн СПГ. Но в октябре реэкспорт был прекращен и газ был направлен на обеспечение внутренних потребностей Китая.

Из-за увеличения закупок СПГ Европой в мире стала ужесточаться конкуренция за объемы СПГ между странами-потребителями. Так, доступ к газовому сырью стал затруднен для развивающихся стран – Пакистана, Бангладеш и Таиланда. Фактически им впервые пришлось конкурировать за поставки сжиженного газа с Германией и другими странами ЕС, а впоследствии столкнуться с проблемами при заключении новых контрактов на поставку СПГ.

Еще одно заметное изменение структуры рынка сжиженного газа в прошлом году коснулось ценового аспекта. Премиальными для производителей СПГ традиционно считались азиатские рынки, но сбои в поставках российского газа и повышенный спрос на СПГ привели к резкому, почти десятикратному, до $3 тыс. за 1 тыс. кубометров, росту цен на него в Европе. В результате премиальным рынком стал европейский.

Эксперты считают, что в 2023 году на фоне дальнейшего снижения поставок российского трубопроводного газа ЕС будет продолжать наращивать импорт СПГ. К тому же аналитики прогнозируют восстановление спроса на СПГ в Китае, что создаст дополнительное напряжение на рынке. По расчетам Международного энергетического агентства (МЭА), если в 2023 году поставки российского трубопроводного газа в Европу упадут до нуля, а импорт СПГ Китаем восстановится до уровня 2021 года, то дефицит газа в ЕС составит 27 млрд кубометров (19,5 млн тонн). Дефицит, в свою очередь, может привести к очередному росту цен сначала в Европе, а затем в Азии.

Компенсировать дефицит СПГ на мировом рынке помог бы ввод новых мощностей, однако крупные заводы будут запущены не ранее 2026-2027 годов. В 2023 году планируется введение в эксплуатацию лишь предприятий в Мозамбике и Индонезии суммарной мощностью 6,5 млн тонн, что явно не покроет растущих потребностей стран ЕС и других крупных потребителей.

Что касается более долгосрочных перспектив мирового рынка СПГ, то к 2030 году, по прогнозам Rystad Energy, он вырастет почти вдвое, до 638 млн тонн. Также эксперты ожидают дальнейшего совершенствования технологий, благодаря чему ожидается увеличение числа проектов, более выгодных с экономи-ческой и технической точек зрения.

Рост с поправкой на геополитику

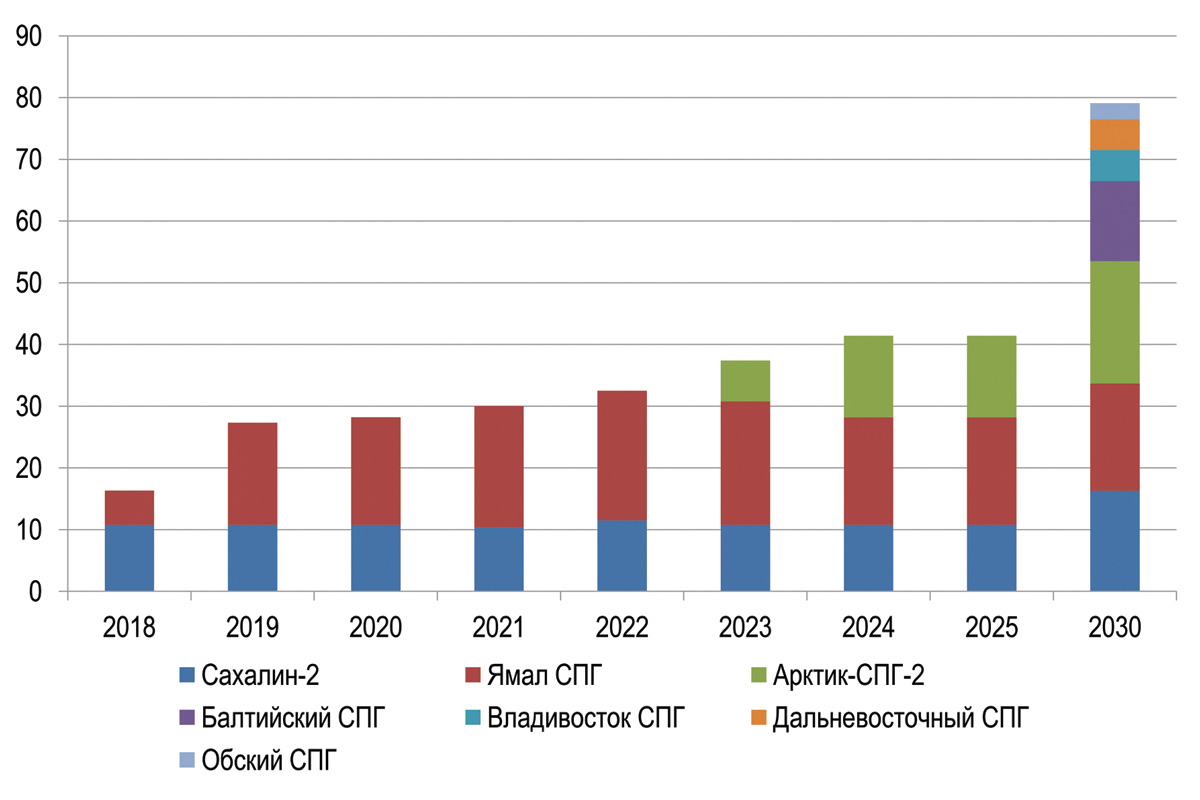

По итогам 2022 года крупнотоннажное производство СПГ в России, по данным Росстата, выросло на 8,1%, до 32,5 млн тонн, и достигло очередного исторического максимума (рис. 2). Рост показателя обеспечили два действующих завода – «Сахалин-2» и «Ямал-СПГ».

Рис. 2. Развитие крупнотоннажного производства СПГ в России, 2018-2030 гг.

Источник: СМИ, сопоставления автора

На первый пришлось 11,5 млн тонн. Несмотря на то что фактическая мощность указанного завода составляет 9,6 млн тонн, благодаря проведенному в 2021 году ремонту появилась возможность превысить проектный показатель. Остальные 21 млн тонн произвел второй завод. Рост показателя по сравнению с 2021 годом стал возможен благодаря превышению производительности завода над проектной мощностью: три линии завода в прош-

лом году работали с превышением проектной мощности на 20%, четвертая линия – на 6%.

В течение последних десятилетий развитие производства СПГ в России было одной из ключевых задач национальной экономики. Согласно утвержденной правительством в марте 2021 года долгосрочной программе развития отрасли, российские мощности по сжижению газа должны вырасти до 65 млн тонн к 2024 году и до 140 млн тонн – к 2035 году, в итоге доля России на мировом рынке должна вырасти с нынешних 8% до 20%.

Эти планы пока официально не корректировались, но текущая геополитическая ситуация создает риски, которые могут привести к переносу нескольких проектов на 2-3 года и, как результат, к замедлению развития отрасли. Эти риски связаны главным образом с выходом западных компаний из российских СПГ-проектов, а также с использованием технологий западных лицензиаров и необходимостью замены их технологий на отечественные аналоги.

Без западных партнеров

После начала военной спецоперации России и ужесточения против нее западных санкций ряд иностранных партнеров сообщил о выходе из российских СПГ-проектов. Так, в 2022 году из числа акционеров проекта «Сахалин-2» вышла британо-нидерландская компания Royal Dutch Shell. Имущество проекта было передано государству, а оператор был заменен на новое российское юрлицо. Планировалось, что доля участия Shell в проекте «Сахалин-2» может быть продана новому акционеру (аналитики предполагали, что это будет «Новатэк»), однако по состоянию на февраль 2023 года о продаже доли не сообщалось.

О намерениях выйти из проекта «Арктик СПГ-2» заявляла французская Total Energies (обсуждалось даже, что ее место может занять саудовская Saudi Aramco), но в итоге сохранила свои доли в этом проекте и проекте «Ямал-СПГ». Вместе с тем, проект «Арктик СПГ-2» покинула американская нефтесервисная компания Baker Hughes, а немецкая компания Linde вышла из СП по производству спиральновитых криогенных теплообменников для производства СПГ, предназначенных для данного проекта.

Несмотря на это, «Новатэк» в конце 2022 года заявил о намерении запустить проект в назначенные ранее сроки (три линии мощностью 6,6 млн тонн каждая – в 2023, 2024 и 2025 годах соответственно). Аналитики же указывают, что поиск новых партнеров займет не менее 1-2 лет, и считают маловероятной реализацию проекта по плану.

Еще более неопределенным в новых условиях видится будущее проекта «Балтийский СПГ», реализуемого СП «Газпрома» и «Русгаздобычи». Сроки проекта уже неоднократно переносились (на 2020 год, на 2022-2023 годы, а затем на 2025 год), однако с учетом отказа компании Linde поставлять теплообменники, а Mitsubishi Heavy Industries – газовые турбины, а также с учетом изначальной ориентирован-ности поставок продукции на европейский рынок, проект неизбежно столкнется с проблемами при реализации, и его запуск, по мнению экспертов, скорее всего, будет отложен до конца десятилетия.

По причине разрыва сотрудничества с западными партнерами остается неопределенной и судьба СПГ-проектов Дальнего Востока – Дальневосточного СПГ «Роснефти» и Владивостокского СПГ «Газпрома».

Более реалистичным в текущей ситуации выглядит проект «Обский СПГ», реализуемый «Новатэком». Интересно, что до начала спецоперации компания была склонна заменить его на проект «Обский ГХК» по производству аммиака и водорода с использованием технологии Linde, но после изменения геоэкономических реалий вернулась к проекту по сжижению газа (также рассматривается возможность реализации обоих проектов). На «Обском СПГ» предположительно будет использована российская технология сжижения газа «Арктический каскад», которая уже работает на четвертой линии «Ямал-СПГ». Завод будет включать три линии мощностью 1,6 млн тонн СПГ каждая, запуск первой, возможно, состоится в 2026 году.

Помимо этого проекта, в сентябре 2022 года «Газпромом» без помощи лицензиара Linde и поддержки производителей иностранного оборудования был запущен среднетоннажный комплекс «Портовая СПГ» по производству, хранению и отгрузке СПГ мощностью 1,5 млн тонн в год. В настоящее время рассматривается возможность строительства дополнительной технологической линии комплекса мощностью до 2 млн тонн с использованием отечественных технологий и оборудования. Необходимым условием ускорения развития импортозамещающих технологий, безусловно, должна стать поддержка государства, включающая финансирование НИОКР в этой сфере.

Перспективы экспорта

В результате сдвига проектов на более поздние сроки Россия к 2024 году может выйти на объем производства СПГ чуть более 40 млн тонн, а к 2030 году – удвоить этот объем (рис. 2), хотя с учетом стремительно меняющейся геоэкономической обстановки эти показатели вполне могут быть скорректированы еще не один раз.

По этой же причине сложно говорить и о приоритетных направлениях поставок российского СПГ. Например, в 2022 году сложилась парадоксальная ситуация: на фоне резкого сокращения поставок российского трубопроводного газа в ЕС (по оценкам МЭА, они составили 60 млрд кубометров против 140 млрд в 2021 году) и рисков их полной остановки, импорт российского СПГ вырос на 21%, до нового максимума, и составил порядка 16 млн тонн. В том числе поставки с завода «Ямал-СПГ» составили 14,65 млн тонн, еще 0,7 млн тонн пришло со среднетоннажного предприятия «Новатэка» «Криогаз-Высоцк», около 0,35 млн тонн – с завода «Портовая СПГ». Россия по итогам года заняла третье место по поставкам СПГ на европейский рынок с долей 13%, уступив лишь США и Катару.

Эксперты осторожно прогнозируют, что в 2023 году значительные поставки российского СПГ в ЕС сохранятся. Конечно, только в том случае, если не будет введено специальных мер в отношении экспорта российского СПГ. Кроме того, ЕС из-за высокого спроса на газ сохранит статус наиболее привлекательного по цене рынка.

В среднесрочной перспективе для экспорта российского СПГ сохранится и привлекательность азиатского направления. Речь идет как о поставках на уже освоенные рынки (в Японию, Южную Корею, Китай), так и об освоении относительно новых рынков, например Индии, где государство планирует к 2030 году увеличить потребление природного газа на 500%, до 310-320 млрд кубометров, из которых на поставки СПГ будет приходиться не менее 200 млрд кубометров, или 62% (сейчас доля СПГ в поставках природного газа не превышает 6%).

Несмотря на то что значительные поставки СПГ в Индию уже обеспечивают Катар, Австралия, Западная Африка и США, российский СПГ вполне конкурентоспособен на индийском рынке, считают эксперты, объясняя это небольшой себестоимостью производства, позволяющей конкурировать со сжиженным газом с ближневосточных заводов, несмотря на большее транспортное плечо.

Первые поставки сжиженного газа в Индию с завода «Ямал-СПГ» были осуществлены в 2018 году, всего за период до 2022 года в Индию было поставлено около 2 млн тонн СПГ. В 2023 году начались переговоры о долгосрочных поставках российского СПГ на рынок Индии.

Морские порты №1 (2023)