Для экспортеров лесных грузов нужны господдержка и новые стимулы

24.01.2023

Грузовая база

Фото: Перевалка лесных грузов в порту Астрахань/ФГБУ «АМП Каспийского моря»

С 1 января 2022 года вступил в действие запрет на экспорт необработанных и грубо обработанных лесоматериалов хвойных и ценных лиственных пород. Это решение должно было стать очередным этапом политики государства по стимулированию глубокой переработки древесины внутри страны и экспорта готовой продукции. Однако новые геополитические реалии практически свели на нет его влияние на отрасль, поскольку большинство экспортных рынков и так закрылось для российских поставщиков леса и лесоматериалов.

В ответ на вынужденное снижение экспорта многие лесоперерабатывающие предприятия снизили загрузку мощностей или вообще прекратили производство, а на внутреннем рынке образовался избыток сырья. В то же время отрасль активно ищет новые пути для развития: адаптируется к внешнеторговым и финансовым ограничениям, переориентирует географию экспортных поставок с Запада на Восток и пытается решить логистические проблемы.

Галина Музлова

Динамика лесозаготовки

По данным Федерального агентства лесного хозяйства (Рослесхоза), в 2021 году объем лесозаготовки в России составил 225 млн кубометров, что на 3,7% больше по сравнению с показателем 2020 года. При этом объем лесопереработки внутри страны вырос на 4,8%, до 211,1 млн кубометров, в том числе производство изделий из древесины увеличилось на 7,9%, мебели – на 14,1%, продукции целлюлозно-бумажной промышленности – на 9,2%.

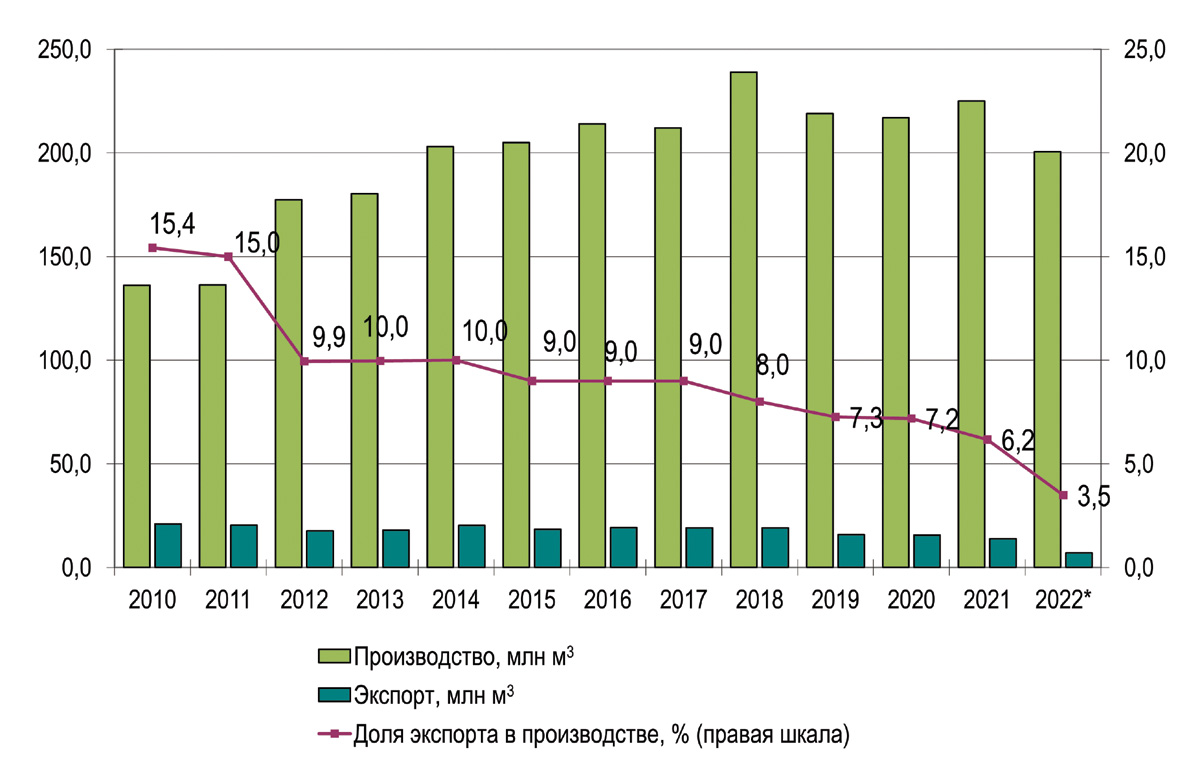

В целом в 2021 году предприятия страны переработали 93,8% заготовленной древесины, и лишь 6,2%, или 13,9 млн кубометров, было отправлено на экспорт, что в физическом объеме более чем на 10% меньше по сравнению с предыдущим годом и на данный момент является историческим минимумом (рис. 1).

Рис. 1. Динамика производства и экспорта круглого леса, 2010-2022 гг.

* - оценочные данные. Источник: Рослесхоз, оценки экспертов

Вместе с тем, 2021 год был отмечен значительным ростом стоимости экспорта леса и лесной продукции из России: только в январе-ноябре 2021 года показатель достиг исторического рекорда $12,5 млрд, что на 38% больше, чем за весь 2020 год. Это объясняется ростом цен на лесную продукцию на мировом рынке на 50-100%, обусловленным сокращением объемов лесозаготовки в США, Канаде и Европе, а также ростом спроса на древесину в связи с массовым строительством домов в условиях пандемии.

В первом полугодии 2022 года объем лесозаготовки в России сократился на 4,5%, до 100,3 млн кубометров. Положительная динамика была отмечена только в Центральном и Уральском федеральных округах – 5,2% и 3,3% соответственно. Наибольшее падение произошло в Северо-Западном округе – на 11,9%, в том числе на 31% – в Ленинградской области и почти на 20% – в Новгородской, в Сибири и на Дальнем Востоке сокращение составило соответственно 1,8% и 1,6%.

Запреты и санкции

Сокращение объемов лесозаготовки в 2022 году связано как с введенным государством с 1 января запретом на вывоз необработанной древесины хвойных и ценных лиственных пород (дуб, бук, ясень), так и санкционными ограничениями. Напомним, что введенному запрету предшествовало повышение экспортной пошлины до 60% в 2020 году и до 80% в 2021 году. С 2022 года из России разрешено вывозить только неценные лиственные породы (береза, осина), а количество пунктов пропуска для экспорта было сокращено до двух (Люття – на границе с Финляндией, Хасан – на границе с КНДР), железнодорожные тарифы для вывоза через оставшиеся пункты в качестве запретительной меры с 1 января 2022 года были увеличены в 70 раз.

В свою очередь, 8 апреля этого года Евросоюз включил в пятый пакет санкций против России запрет на импорт лесной продукции из России. Под него попали основные категории товаров: древесина и изделия из нее, древесная масса, крафт-бумага и некоторые виды крафт-картона, а также мебель и ее части. Также со стороны ЕС был введен и в полной мере стал действовать с 10 июля 2022 года запрет на экспорт в Россию нескольких видов пиломатериалов, древесных плит, фанеры, бумаги и картона, смол, используемых при производстве мебели, и продукции машино- и станкостроения для лесной промышленности.

Согласно экспертным оценкам, из-за санкций Россия лишилась возможности поставлять в ЕС лесопродукцию на $4-6 млрд в год. Компании, ориентированные на экспорт продукции на эти рынки, были вынуждены остановить производство или снизить загрузку мощностей до минимума.

По оценкам WhatWood, среднеотраслевая загрузка мощностей предприятий лесопереработки в октябре текущего года составляла не более 30-40%. Наиболее уязвимыми в этой ситуации оказались предприятия Северо-Запада. К примеру, в Ленинградской области до минимальных показателей сократили производство фанерные заводы и лесопильные компании, продукция которых шла на экспорт преимущественно в страны Евросоюза.

По данным журнала «Лесная индус-трия», в 2021 году суммарная выручка 50 крупнейших лесопромышленных компаний России превысила 1 трлн рублей. Самым крупным производителем стала ГК «Илим» с долей по объемам выручки 16%, второе место заняло ПАО «Сегежа Групп» (8%), тройку лидеров замкнуло АО «Архангельский ЦБК» с долей 7%.

В число лидеров отрасли традиционно входят компании, головными офисами которых до начала военной спецоперации были иностранные организации. После февральских событий зарубежные представители стали массово выходить из участия в российских компаниях. Но в случае лесопереработки некоторое число компаний пошло по другому пути – передали свой бизнес российскому менеджменту. Например, бывший владелец предприятия АО «Монди Сыктывкарский ЛПК» заключил сделку по продаже завода российскому миллиардеру. Остальные компании в настоящее время ведут свою деятельность на территории России в штатном режиме.

Экспорт: акцент на Азию и Ближний Восток

В первом полугодии 2022 года, по данным Рослесинфорга (подразделения Рослесхоза), российские компании сократили экспорт необработанной древесины на 50% (3,9 млн кубомет-ров против 7,8 млн кубометров). Если предположить, что эта динамика сохранится до конца текущего года, то по его итогам экспорт не превысит 7 млн кубометров (рис. 1). Некоторые эксперты дают еще более пессимис-тичные прогнозы: например, «Юнисервис Капитал» оценивает прогнозный спад к концу 2022 года на уровне 62%, что соответствует 5,5 млн кубометров.

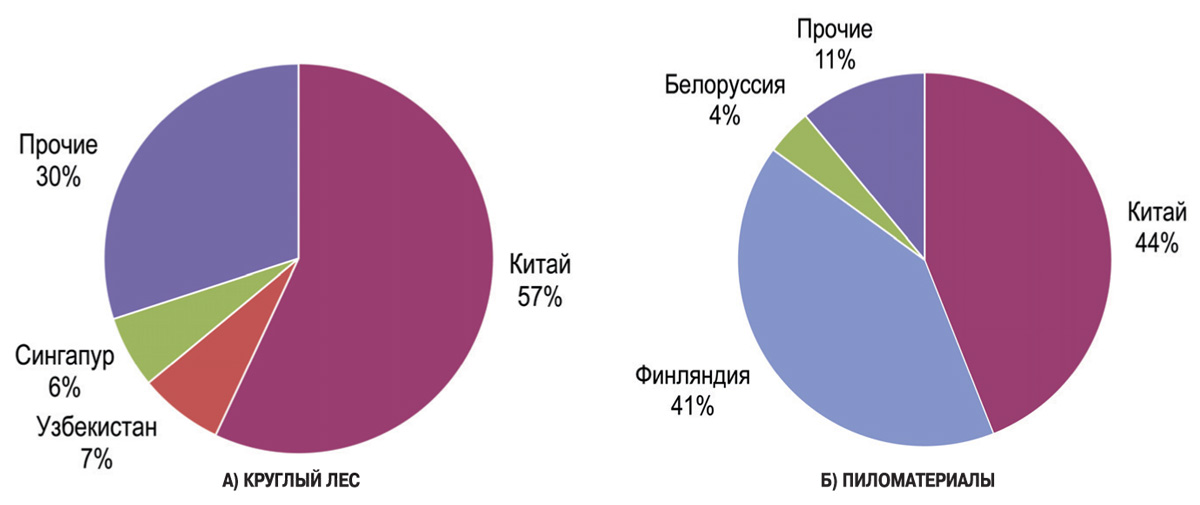

Больше всего объемов российской древесины и продукции из нее отправляется в Китай. По итогам 6 месяцев 2022 года туда было отправлено 44% всего экспортного «кругляка» (1,4 млн кубометров) (рис. 2а), хотя по сравнению с аналогичным периодом 2021 года поставки упали вдвое. Второе место заняла Финляндия, которая вопреки введенным санкциям нарастила закупки почти на треть, до 1,3 млн кубометров. Белоруссия оказалась на третьем месте (4% объема экспорта), нарастив импорт российской древесины втрое, до 131,9 тыс. кубометров.

Рис. 2. Основные импортеры российского круглого леса и пиломатериалов в I полугодии 2022 г.

Источник: «Юнисервис Капитал»

При этом значительно, на 53,3%, выросли объемы поставок «кругляка» в Иран, до 14,1 тыс. кубометров. Поставки в Южную Корею выросли втрое, до 6,2 тыс. кубометров, в два раза – в Таджикистан, до 4,4 тыс. кубометров, в четыре раза – в ОАЭ, до 4 тыс. кубометров. Спрос со стороны Великобритании снизился в девять раз, до 26,2 тыс. кубометров. Казахстан сократил закупки древесины в России на 53,4%.

Как отмечают эксперты, текущая геополитическая ситуация сделала практически бесполезным запрет экспорта круглого леса, введенный государством с 1 января 2022 года, поскольку основные рынки сами закрылись для российских поставщиков этой продукции. Компенсация закрытия западных рынков и запрета на экспорт «кругляка», вероятнее всего, будет происходить за счет наращивания поставок продукции деревообрабатывающей отрасли в дружественные страны.

Что касается перенаправления экспорта российской продукции лесопереработки с Запада на Восток, то эксперты подчеркивают, что речь может идти не только и даже не столько о Китае, поскольку, во-первых, в этой стране не востребована продукция, предназначенная для ЕС, во-вторых, Китай не готов покупать российскую продукцию по высоким ценам, в-третьих, на Китай уже и так приходится больше половины объема всех пиломатериалов, экспортируемых из России (рис. 2б). Перспективными же для российской продукции, по мнению аналитиков, являются страны, которые не отличаются большой емкостью рынков и не относятся к числу традиционных для нашей страны рынков – это страны Ближнего Востока, Персидского залива, Юго-Восточной Азии.

Данный акцент уже можно заметить в трансформации географии экспорта пиломатериалов: по итогам I полугодия текущего года наибольший спад произошел в экспортных отгрузках в Болгарию, Великобританию, Ирландию, Финляндию, Австрию и Нидерланды. При этом увеличили объем ввоза российских пиломатериалов Сингапур, Китай, Япония, Узбекистан, Таджикистан, Иордания, Казахстан, Ирак, Турция и ОАЭ.

Так или иначе, речь идет о перенаправлении на Восток экспорта продукции в первую очередь предприятий лесопереработки Северо-Запада. Минувшей весной российские экспортеры столкнулись с побочными эффектами этого процесса – перегрузкой транспортных путей и ростом затрат на логистику. Как отмечалось экспертами на Восточном экономическом форуме (ВЭФ) в сентябре этого года, объем заявок на перевозку многократно превышал существующие пропускные возможности железных дорог в направлении портов Дальнего Востока и Юга России. Проблема осложняется тем, что лесные грузы не относятся к числу приоритетных и увеличить объемы их транспортировки и экспорта за счет сокращения других грузов нельзя.

Перевалка через порты

По данным Ассоциации морских торговых портов (АСОП), за 9 месяцев 2022 года перевалка лесных грузов через порты России составила 2,5 млн тонн, что почти на 20% меньше, чем за аналогичный период 2021 года. При этом динамика перевалки заметно отличалась по бассейнам: самое значительное падение было отмечено в портах Арктики – на 40%, на 22% просела перевалка в портах Балтики, и на 10% – в портах Каспия. В то же время порты Азово-Черноморского бассейна (АЧБ) перевалили в 2,5 раза больше лесных грузов по сравнению с тем же периодом 2021 года.

В результате такой разнонаправленной динамики доля АЧБ в общем объеме перевалки через порты России выросла с 4,4% до 13,5%, а Арктического и Балтийского в сумме снизилась с 29,1% до 24,4%.

В Арктике вчетверо упали объемы перевалки лесных грузов в порту Нарьян-Мар, в 2,5 раза – в порту Онега, на 40% – в порту Архангельск. Следует отметить, что порт Онега на 100% специализируется на данном типе грузов, поэтому сокращение их перевалки означает общее снижение грузооборота порта, а при сохранении тенденции – необходимость перепрофилирования мощностей.

В Балтийском бассейне доля лесных грузов в 2022 году составляла не более 0,2% от общего грузооборота российских портов, половина из них переваливалась в Большом порту Санкт-Петербург, где объемы перевалки сократились за указанный период на 20%, с 206,5 тыс. до 168 тыс. тонн.

Среди портов АЧБ максимальный прирост по лесным грузам показали порты Новороссийск и Ростов-на-Дону. В то же время перевалка данного типа груза в указанных портах составляет 0,1-0,2% от грузооборота каждого из этих портов.

Основной объем лесных грузов в Каспийском бассейне уходит на экспорт через порт Астрахань, где на лесные грузы за 9 месяцев 2022 года пришлось 16,7% грузооборота.

В Дальневосточном бассейне заметнее всего сократилась перевалка лесных грузов в порту Находка (в 2,7 раза). Наибольшая доля лесных грузов в грузообороте в 2022 году была характерна для портов Ольга и Советская Гавань – 73,5% и 34,1% соответственно.

Поддержка государства

В дальнейшем сделать экспорт более эффективным, по мнению экспертов, должна разработка новых транспортных маршрутов перевозки продуктов лесопеработки, в том числе выстроенных с использованием комбинированной с морем логистики (правда, и здесь всплывают проблемы, связанные с нахождением под санкциями многих судовладельцев и ростом стоимости использования судов под иностранными флагами). Российские лесопереработчики считают, что важным фактором развития в этот непростой для отрасли период должна стать поддержка государства.

В качестве меры поддержки отрасли для предприятий ЛПК частично сняты административные барьеры. К примеру, в ноябре текущего года было разрешено не соблюдать «сроки примыкания» при ведении лесозаготовок (интервал времени, через который вырубают древостой на примыкающей к вырубке лесосеке, не включая год рубки), что позволяет экономить на лесных дорогах. Также предусмотрена транспортная субсидия для бизнеса на покрытие увеличенной стоимости перевозки. Ее лимит составляет 300 млн рублей в год, и покрывать она может до 80% понесенных расходов.

Кроме того, Правительством РФ принято решение об увеличении количест-ва пограничных (авто, ж/д, морских) пунктов пропуска для вывоза пиломатериалов до 1 января 2024 года с 69 до 105 пунктов. Также был открыт вывоз пеллет и щепы через все пункты пропуска и экспорт шпона через морские пункты пропуска Дальнего Востока. Экспортеры предлагают распространить эту практику и на другие регионы – разрешить вывоз лесопродукции на экспорт через все пункты пропуска на границе с дружественными странами.

Безусловно, многое еще предстоит сделать. Игроки отрасли говорят о необходимости господдержки реализации на Северо-Западе уже запущенных инвестпроектов, а также о разработке мер по улучшению условий реализации продукции на внутреннем рынке и стимулированию внутреннего спроса.

Морские порты №9 (2022)