Инвестиционная активность в портовой отрасли России

Российская экономикаНесмотря на замедление мировой торговли, инвестирование в портовую инфраструктуру России находится на высоком уровне. Объясняется это прежде всего целенаправленной политикой государства на развитие отечественных портов, на повышение их конкурентоспособности и переориентацию потоков российских внешнеторговых грузов с портов сопредельных стран на собственные. Кроме того, в России опробован и успешно практикуется механизм государственно-частного партнерства при реализации крупных инфраструктурных портовых проектов, при помощи которого были существенно увеличены мощности по перевалке в последние годы.

И все же инвестиционная активность частных инвесторов могла быть выше, а объемы вводимых мощностей еще больше, если бы транспортная система в России развивалась в комплексе, с координацией всех видов транспорта, своевременно и эффективно реализовывались бы учреждаемые зоны особого экономического развития, порто-франко и другие, направленные на создание льготных режимов деятельности промышленных предприятий и портов, отсутствовали бы административные барьеры, препятствующие или усложняющие систему прохождения экспортно-импортных грузов через государственную границу РФ.

Кирилл Никода, эксперт Центра экономического прогнозирования «Газпромбанка» (Акционерное общество)

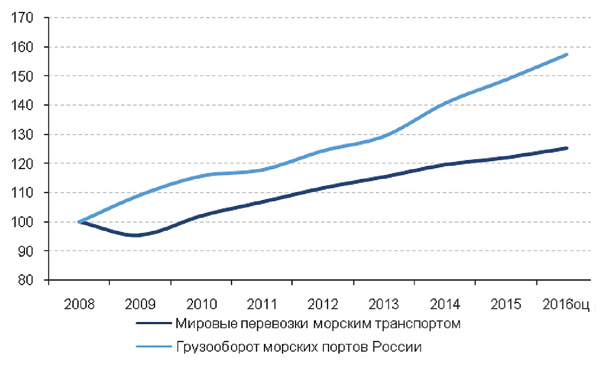

Объемы мировых морских перевозок в 2015 году превысили 10 млрд тонн, установив очередной рекорд. По сравнению с 2014 годом рост составил 2,1%, а с докризисным 2008-м – 25%.

В 2016 году также ожидается умеренный рост за счет перевозок нефти, нефтепродуктов, СПГ и грузов в контейнерах. В среднесрочной перспективе показатели роста 6-8% в год, которые наблюдались в 2006-2007 годах, труднодостижимы, хотя абсолютные объемы будут расти.

На этом фоне объемы грузооборота российских портов тоже демонстрируют положительную динамику. Более того, они не только были «в плюсе» в кризисные 2008-2009 годы, но и уверенно опережали мировую динамику, особенно начиная с 2014 года.

Среднегодовой рост грузооборота портов России за период 2012-2016 годов составил 6%. Улучшение показателей связано с наращиванием экспорта основных навалочных (уголь, черные металлы, зерно) и наливных грузов (нефть, нефтепродукты, СПГ) через российские порты.

На горизонте до 2020 года Центр экономического прогнозирования «Газпромбанка» ожидает, что рост грузооборота портов России замедлится до 3-4% в год и будет расти за счет ввода новых мощностей по перевалке угля, нефтегазовых грузов, восстановления контейнерооборота фактически во всех бассейнах.

Рис. 1. Динамика мировых перевозок морским транспортом и грузооборота портов России, индекс (2008 г. = 100).

Источник: АСОП, Review of Maritime Transport 2016 / Unctad, ЦЭП «Газпромбанк» АО.

Частные инвестиции будут преобладать

На развитие портовой инфраструктуры и загрузку морских портов России наибольшее влияние оказывает целевая политика государства, направленная на переориентирование грузов из портов соседних стран в российские порты.

Более того, с 2013 года произошла либерализация тарифов на погрузо-разгрузочные работы в большинстве портов, что позволило частному бизнесу более эффективно управлять портовой инфраструктурой, развивать ее и получать дополнительную прибыль. Эффект от принятых мер оказался положительным – грузооборот российских портов с начала 2000-х вырос практически в 4 раза, а доля перевалки через страны Балтии и Украины сократилась с 30% до 8% к 2015 году.

Дерегулирование тарифов привело к активизации частного сектора в финансировании не только модернизации перевалочных комплексов, технических парков перегрузочного оборудования, но и строительства новых терминалов. Так, если до 2013 года доля государственных инвестиций в общем объеме инвестиций составляла 50-60%, то в 2015-2016 годах она снизилась до 25-30%, тогда как доля частных, наоборот, выросла до 70-75%.

В настоящее время средний объем инвестиций в развитие портовой инфраструктуры составляет 50-60 млрд рублей ежегодно. Согласно Федеральной целевой программе «Развитие транспортной системы России на 2010-2020 годы» общий объем финансирования по подпрограмме «Морской транспорт» составит 636,7 млрд рублей, из них средства федерального бюджета – 227,2 млрд рублей, внебюджетные средства – 409,4 млрд рублей.

Рис. 2. Инвестиции в инфраструктуру морского транспорта России, млрд руб.

Источник: ФЦП «Развитие транспортной системы России на 2010-2020 годы», оценки ЦЭП «Газпромбанк» АО.

Обычно основными статьями капитальных расходов государства являются дноуглубительные работы, строительство подходных каналов и акваторий портов, реконструкция причальных стенок. Капитальные затраты частного сектора состоят в финансировании строительства самих терминалов, закупке оборудования, но соглашения по развитию портов могут содержать и обязательства бизнеса по модернизации причальной стенки, а также участие в финансировании подъездных путей.

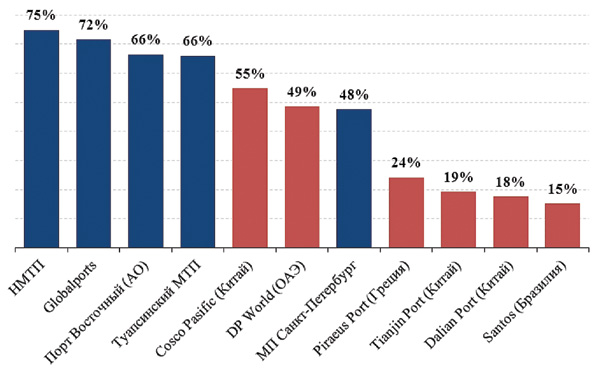

Изменение структуры инвестиций в пользу частных инвесторов объясняется и экономикой реализуемых проектов, которая лучше не только по сравнению с другими инфраструктурными секторами, но и по сравнению с мировыми портами-аналогами. В целом рентабельность по EBITDA (прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) ряда российских стивидоров выше, чем иностранных, причем как по сырьевым, так и по универсальным и контейнерным стивидорам. В 2014-2015 годах рентабельность крупнейших универсальных стивидорных компаний России в среднем составляла 50-70%. За первое полугодие 2016 года показатели EBITDA этих компаний также были лучше по сравнению с рядом зарубежных аналогичных компаний.

По всей видимости, на горизонте 2-3 лет рентабельность останется на высоком уровне по мере постепенного восстановления цен на экспортируемые сырьевые ресурсы и объемов импорта.

В долгосрочной перспективе средняя рентабельность будет снижаться в связи с ростом конкуренции за грузовую базу и снижением транспортных издержек компаний за счет более эффективной логистики.

Рис. 3. Рентабельность по EBITDA ряда российских и иностранных стивидоров в 2015 году, %.

Источник: данные компаний, Bloomberg, ЦЭП «Газпромбанк» АО.

Долгосрочные планы развития

До 2020 года планируется ввести в эксплуатацию порядка 200 млн тонн портовых мощностей, что с учетом прогноза грузооборота обеспечит среднюю загрузку портов на 70-75%.

Крупнейшие проекты по развитию портовых мощностей направлены на наращивание экспортного потенциала грузопотоков угля, СПГ, нефтяных грузов, удобрений, зерна. В каждом бассейне можно выделить приоритетные порты и терминалы, введение в эксплуатацию которых имеет наибольшую целесообразность и экономическую выгоду.

В Арктическом бассейне основным проектом, который планируется ввести в эксплуатацию в 2017 году для обслуживания проекта «Ямал-СПГ», является порт Сабетта мощностью 16,5 млн тонн. Еще один крупный проект – комплексное развитие Мурманского транспортного узла – находится на первом этапе реализации, в частности сейчас там ведется строительство железнодорожных подходов. Согласно этому проекту только угольные мощности планируется увеличить на 40 млн тонн за счет нового терминала на западном берегу Кольского залива. Кроме того, запланирована модернизация грузовых районов порта с целью увеличения перевалки угля, апатитов, а в перспективе нефтеналивных грузов.

В Балтийском бассейне ключевые проекты связаны с развитием портов Санкт-Петербург, Усть-Луга, Калининград и Балтийск. В 2016 году в Санкт-Петербурге должны завершиться работы по дноуглублению каналов за счет бюджетных средств. За счет внебюджетных источников продолжится строительство инфраструктуры перегрузочного комплекса «Бронка», запуск которого состоялся в конце 2015 года. В 2016 году инвестиции в порт Усть-Луга в основном были связаны с поддержанием функционирования, в частности в строительство оградительных сооружений в акватории и базы обслуживающего флота. Дальнейшее развитие порта будет связано с увеличением функционирующими терминалами перевалки угля, минеральных удобрений, нефтяных грузов, а также строительства терминалов по отгрузке химической продукции. В порту Высоцк началась реализация проекта по строительству терминала по производству и перегрузке СПГ мощностью 660 тыс. тонн, осуществляемая за счет внебюджетных источников.

В крупнейшем Азово-Черноморском бассейне, где переваливается более 34% всех грузов России, реализуется ряд проектов по расширению мощностей – в портах Новороссийск и Тамань. Комплексное развитие Новороссийского транспортного узла подразумевает в первую очередь модернизацию железнодорожной инфраструктуры с целью увеличения пропускной способности имеющихся терминалов, а также проработки целесообразности расширения и строительства новых мощностей. Развитие порта затруднено из-за его расположения в населенном пункте (аналогично с ситуацией в Санкт-Петербурге). В связи с этим потенциал по перевалке массовых грузов на экспорт зависит в большей степени от развития порта Тамань.

Строительные работы в порту Тамань уже идут. Строит терминал по перевалке навалочных грузов (удобрения, руда, уголь) «ОТЭКО-Портсервис», в проработке проект «Тольяттиазот» по перевалке химических грузов (аммиак и карбамид). В западной части полуострова, в районе мыса Тузла реализуется проект строительства сухогрузного района порта Тамань проектной мощностью 93,8 млн тонн, интерес к нему проявил ряд грузовладельцев и стивидоров, в их числе компании Globalports (контейнеры), «ЕвроХим» (минеральные удобрения), «Уралкалий» (калийные удобрения), «НЛМК» (уголь, металлы, контейнеры), «Металлоинвест» (железорудный концентрат), «СУЭК» (уголь), «Русал» (металлы), «Газпром экспорт» (сера). Терминалы порта Тамань смогут принимать суда дедвейтом до 150 тыс. тонн.

В Дальневосточном бассейне основные проекты направлены на увеличение отгрузок угля на экспорт через порты Восточный и Ванино. В Восточном активно идут работы по строительству перегрузочного комплекса «Север», объемы перевалки угля которого к 2018 году должны составить около 8 млн тонн. В морском порту Ванино, помимо расширения мощностей терминала «Дальтрансуголь» (СУЭК), ведутся строительные работы в бухте Мучке по развитию терминала проектной мощностью до 20 млн тонн, на первом этапе в 2019 году объем перевалки должен составить 12 млн тонн.

Большинство крупнейших проектов должно быть построено к 2020 году, а суммарный объем инвестиций составит более 300 млрд рублей. При этом необходимо учитывать, что после запуска терминалов потребуются средства и для поддержания инфраструктуры в нормативном состоянии, а успешность реализации сильно зависит от развития других видов транспорта, особенно железнодорожного.

Риски в перспективе до 2025 года

Существуют риски дальнейшего развития отрасли в перспективе на период 2020-2025 годов даже с учетом восстановления экономики.

Во-первых, сохранение низких мировых цен на сырьевые ресурсы в среднесрочной перспективе ставит под вопрос планы грузовладельцев по инвестициям в собственные портовые мощности. Для поддержания текущей деятельности и планов развития бизнеса стивидоры будут стремиться индексировать тарифы на погрузо-разгрузочные работы, что приведет к росту транспортных издержек. Это снизит конкурентоспособность российских грузоотправителей на фоне исчерпания эффекта девальвации и ужесточения конкуренции с другими странами за рынки сбыта.

Во-вторых, усиление регулирования и контроля за деятельностью стивидоров, в первую очередь со стороны ФАС России, будет направлено на переход при расчетах с грузоотправителями на рублевые ставки, что призвано оказать сдерживающее воздействие на тарифы. Это несет валютный риск для операторов морских терминалов, у которых существенная доля займов в валюте. Кроме того, тарифное регулирование транспортной отрасли в целом приведет к некоторому перераспределению доходов между видами транспорта, и от этого более всего выиграют железнодорожники.

В-третьих, реализация масштабных проектов подразумевает соответствующее развитие железнодорожной инфраструктуры, что является более продолжительным и капиталоемким процессом. Затягивание же сроков снятия инфраструктурных ограничений на железнодорожном транспорте может не только отрицательно повлиять на показатели работы портов, но и стать причиной отказа от проектов по модернизации терминалов и строительству новых мощностей.

В-четвертых, внутренняя логистика в большей степени направлена на перевозку массовых грузов, а не на перевозку готовых товаров. Делается больший упор на транзит вместо повышения эффективности внутренней доставки товаров. Отставание в развитии услуг, ориентированных на внутренний рынок, может сдерживать их развитие, а значит, развитие реального производства, региональных связей и в целом национальной экономики.

Таблица. Крупнейшие портовые инфраструктурные проекты (в активной стадии строительства и перспективные объекты).

| Бассейн |

Порт |

Категория порта/описание |

Общий объем инвестиций, млрд руб. |

Проектная мощность, млн т |

Сроки реализации |

Текущий статус |

|---|---|---|---|---|---|---|

| Арктический |

Мурманск |

Уголь |

145 (в т.ч. 89 внебюджетн.) |

70 млн т |

2014-2020 (2025) |

1 этап – строительство ж/д инфраструктуры, морского вокзала |

|

Сабетта |

СПГ-Терминал |

97,2 (в т.ч. 25,9 внебюджетн.) |

16,5 млн т |

2012-2020 |

Начало отгрузок намечено на 2017 г. | |

| Балтийский |

Усть-Луга |

Универсальный порт |

60,3 (в т.ч. 45,5 внебюджетн.) |

180 млн т |

2010-2020 |

Выход на проектную мощность введенных терминалов, развитие химического комплекса |

|

Санкт-Петербург |

Универсальный порт |

82,8 (в т.ч. 61,6 внебюджетн.) |

4 млн т, 3,3 млн TEU/год, 260 тыс. ед. техники 70 млн т |

2012-2020 |

Терминал «Бронка» введен в эксплуатацию, работы по дноуглублению, реконструкции каналов | |

|

Калининградская обл. (г. Пионерский, Балтийск) |

Международный морской терминал |

54 (в т.ч. 54 внебюджетн.) |

450 тыс. пасс., 300 тыс. TEU |

2014-2017 |

Проектная документация утверждена, ведутся инженерные изыскания | |

|

Высоцк |

СПГ-Терминал |

40,2 (внебюджетн.) |

0,66 млн т |

2016-2018 |

Проектные и строительные работы | |

| Азово-Черноморский |

Тамань |

Универсальный порт |

112,2 (1-ая очередь) в т.ч. 65 – бюджетн. |

93,8 млн т |

2011-2020 |

Строительство объектов ж/д инфраструктуры, подготовительные этапы |

|

Новороссийск |

Универсальный транспортный узел |

70,4 (в т.ч. 42,2 внебюджетн.) |

29 млн т, 350 тыс. TEU |

2012-2020 |

Строительство объектов ж/д инфраструктуры | |

|

Азов |

Мультимодальный, универсальный порт |

5,8 (все внебюджетн.) |

6 млн т |

2014-2020 |

Построено два причала, ведется строительство элеватора и нового причала | |

| Каспийский |

Оля |

Нефтеналивной и перегрузочный комплекс |

19,0 (в т.ч. 17,3 внебюджетн.) |

3 млн т |

2015-2018 |

н/д |

| Дальневосточный |

Восточный-Находка |

Универсальный производственно-перегрузочный комплекс |

148,2 (в т.ч. 120 внебюджетн.) |

5 млн TEU, 20 млн т |

2014-2025 |

Модернизация отдельных участков, в основном за счет частного инвестора |

|

Зарубино |

Универсальный (1-ая очередь зерно) |

9 (зерновой терминал) |

до 60 млн т (1-ая очередь зернового терминала 3 млн т) |

2016-2023 |

Подготовка заявки на получение статуса резидента свободного порта Владивосток | |

|

Ванино |

Уголь |

51,6 (в т.ч. 50,5 внебюджетн.) |

24 млн т (к 2017 – 12 млн т) |

2012-2020 |

Стадия строительства | |

| Источник: ФЦП «Развитие транспортной системы России на 2010-2020 годы», данные компаний. | ||||||

Морские порты №8 (2016)

| Вернуться к разделу | Российская экономика |