Экспорт угля с опорой на Китай

27.07.2023

Грузовая база

Фото: УК Кузбассразрезуголь

Традиционно драйвером развития российской угольной отрасли был экспорт: в последние годы из добываемых 440 млн тонн порядка 220 млн тонн угля уходило за рубеж. Половина этого объема отправлялась в западном направлении. Однако в связи «зеленой политикой» Евросоюза экспорт постепенно стал переориентироваться на страны АТР, а введение эмбарго на российский уголь странами ЕС в августе 2022 года форсировало этот процесс. При этом в ходе переориентации грузопотоков с запада на восток обострились проблемы недостаточной пропускной способности Восточного полигона.

В результате по итогам года экспорт угля из России сократился на 7,5%, до 211 млн тонн. Тем не менее, в настоящее время и краткосрочные, и среднесрочные планы по экспорту угля связаны с азиатскими рынками. Поэтому сегодня речь идет не только о модернизации Восточного полигона, но и о создании и развитии альтернативных экспортных путей.

Татьяна Дмитриева

Сдвиг добычи на восток

По объемам угледобычи Россия относится к числу мировых лидеров, занимая шестое место после Китая, Индии, Индонезии, США и Австралии и обеспечивая порядка 5% добычи угля в мире.

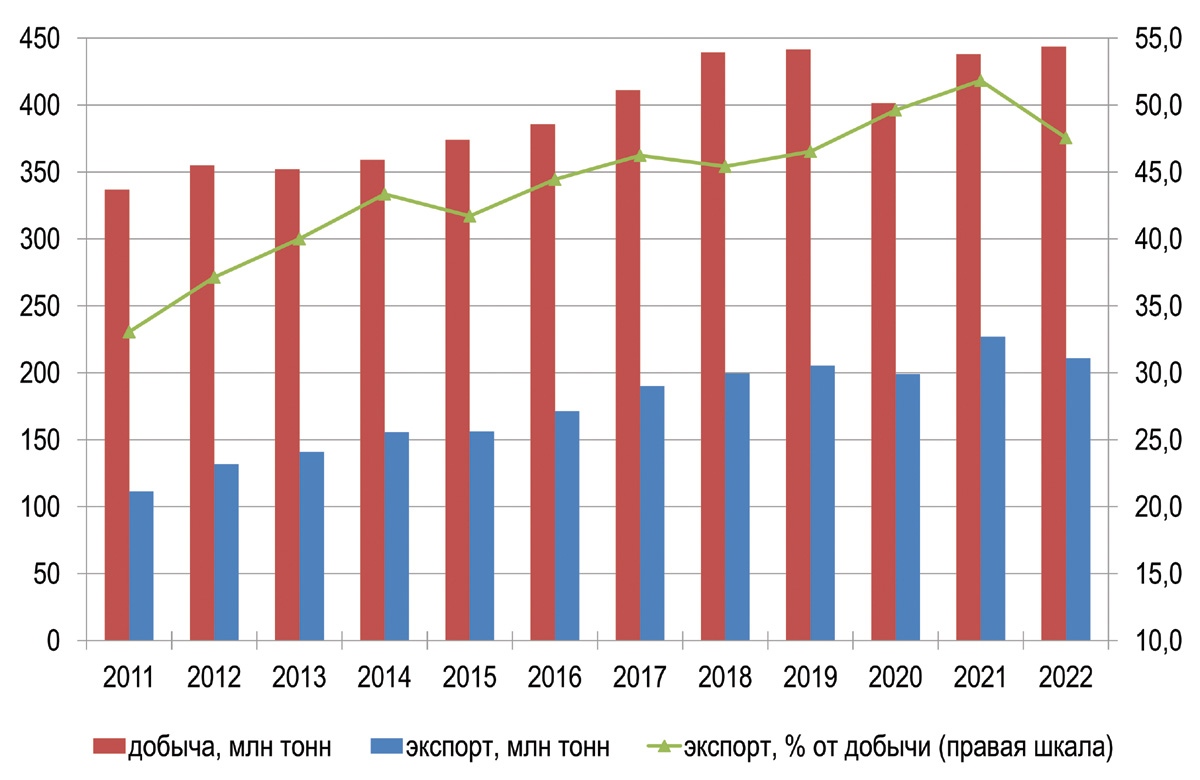

В 2022 году добыча угля в России составила 443,6 млн тонн, что на 0,4% больше, чем в 2021 году (рис. 1). Хоть показатель и не продемонстрировал впечатляющей динамики, но оказался лучше большинства экспертных прогнозов, пророчивших падение добычи.

Рис. 1. Динамика добычи и экспорта угля в России в 2011-2022 гг.

Источник: ЦДУ ТЭК, ФТС России, Минэнерго России

Так, Международное энергетическое агентство (МЭА) в исследовании «Уголь-2022», опубликованном в конце декабря 2021 года, прогнозировало снижение угледобычи в России на 7,4%, связывая это с геополитической напряженностью и экономическими санкциями. Минэнерго России сообщало, что в соответствии с негативным прогнозом, рассчитанным с учетом вступления в силу эмбарго ЕС, добыча угля в России по итогам 2022 года может сократиться на 17%.

Более 50% российского угля в прошлом году было добыто в Кузнецком угольном бассейне. При этом доля Кузбасса в общем объеме добычи сокращается (в 2021 году она составляла 55%) и падают абсолютные показатели: в 2022 году здесь было добыто 223,6 млн тонн угля, на 8% меньше, чем в предыдущем (в 2021 году – 243,1 млн тонн). В январе-апреле 2023 года тенденция продолжилась: угольные предприятия Кузбасса добыли 73 млн тонн угля, что на 3% меньше по сравнению с аналогичным периодом прошлого года. Снижение добычи было также отмечено в Донецком и Минусинском угольных бассейнах.

В то же время лидерами по темпам прироста угледобычи стали Канско-Ачинский, Южно-Якутский и Сахалинский бассейны – рост на 26,4%, 24,5% и 7,8% соответственно. В том числе на расположенном на юго-востоке Якутии перспективном Эльгинском месторождении было добыто угля на 26,5% больше и достигнут рекордный объем добычи – более 20 млн тонн.

Помимо проектов в Якутии, активизируются и добывающие проекты в других регионах Сибири и Дальнего Востока. Так, в Забайкальском крае планируется освоение Зашуланского угольного месторождения с выходом на проектную мощность в 2024-2027 годах на уровень 5 млн тонн. Интересно, что проект реализуется при участии крупнейшей угольной компании Китая Shenhua.

Расширяется и проект по освоению Бейского каменноугольного месторождения в Хакасии, согласно планам добыча должна увеличиться с нынешних 3 млн до 30 млн тонн в 2027 году. Это позволит Хакасии войти в топ-3 российских регионов по угледобыче.

Наконец, в 2022 году были начаты отгрузки угля с Сырадасайского месторождения, расположенного в районе поселка Диксон Красноярского края. Первый этап его освоения предусматривает добычу в объеме 5 млн тонн, второй – 12 млн тонн.

Примеры указывают на тенденцию активного развития месторождений, расположенных в северной и восточной частях страны. Этот сдвиг хоть и соответствует восточному направлению переориентации экспорта, но требует развития транспортной инфраструктуры и новых логистических решений.

Акцент на Индию и Китай

В течение последних лет мировая конъюнктура угля способствовала развитию российской угольной отрасли и экспорту ее продукции. В 2021 году экспорт угля из России достиг максимального значения – 227 млн тонн (при добыче 438 млн тонн), при этом около половины экспортного объема было отправлено в западном направлении.

Но по итогам 2022 года экспорт угля из России заметно сократился – на 7,5%, до 210,9 млн тонн. Впрочем, как и в случае с добычей, фактический показатель экспорта оказался лучше прогнозных: например, Минэнерго ранее оценивало сокращение экспорта по итогам года в 30%.

Безусловно, главной причиной снижения экспортных объемов стало введение эмбарго на российский уголь. Напомним, что в августе прошлого года в рамках пятого пакета санкций ЕС и Великобритания ввели ограничения на поставки российского угля (США ввели аналогичную меру еще в марте). Эти действия вызвали существенное изменение мировых грузопотоков.

Так, страны ЕС стали заменять российский уголь углем из Колумбии, Австралии и ЮАР. Основным выгодополучателем из перечисленных стран стала Колумбия, тогда как в ЮАР помехой для наращивания экспорта стали ограничения на железнодорожной инфраструктуре, в Австралии – отсутствие возможности нарастить мощности энергетического угля в условиях высокого спроса на основных азиатских рынках. Интересно отметить и то, что запрет на импорт российского угля сыграл на руку американским угольным компаниям, которые впервые за несколько лет нарастили угольный экспорт в Европу.

Вслед за введением эмбарго Россия попыталась перенаправить выпадающие объемы экспортного угля на страны Азии. Несмотря на то что задача по переориентации экспорта была поставлена перед российской угольной отраслью задолго до введения санкций, в 2022 году ее пришлось решать в форсированном темпе.

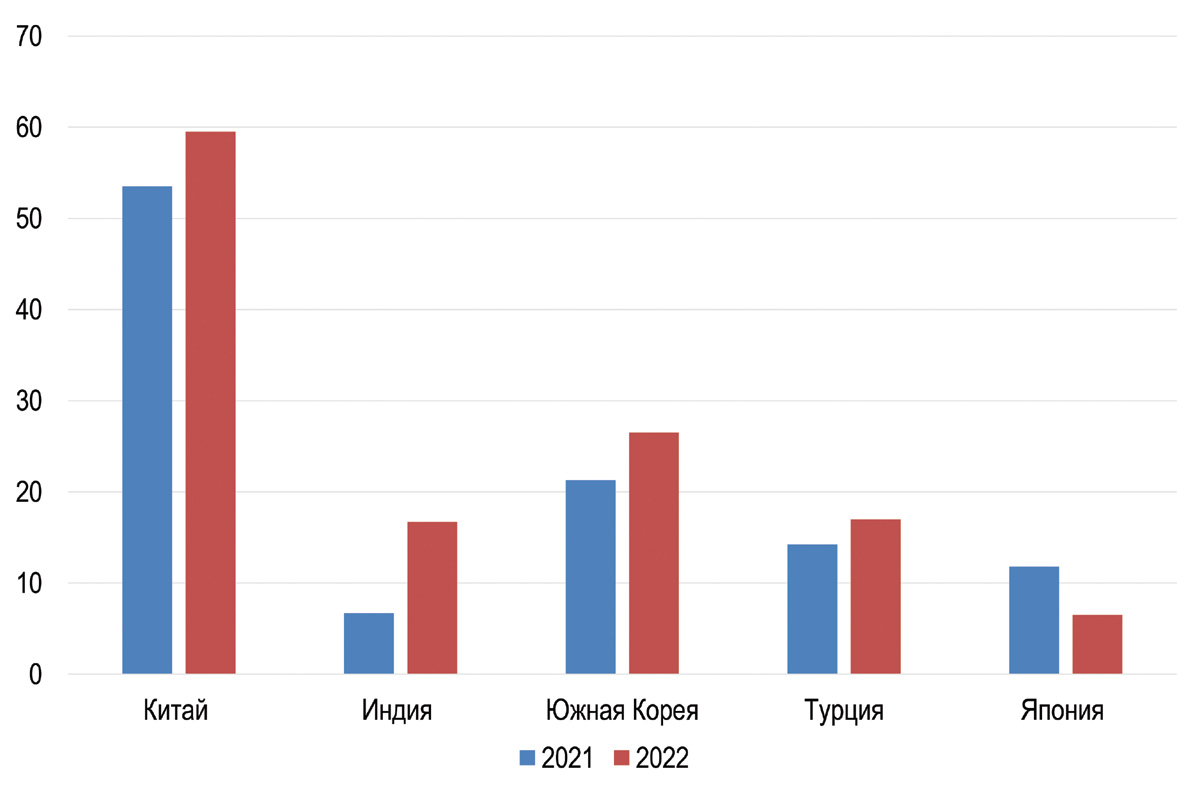

По итогам 2022 года поставки угля из России в Китай выросли на 11,2%, до 59,5 млн тонн, в Южную Корею – на 24,5%, до 26,5 млн тонн, в Индию – на 147%, до 16,7 млн тонн (рис. 2).

Рис. 2. Экспорт угля из России в отдельные страны, 2021-2022 гг. (млн тонн)

Источник: СМИ

Эксперты отмечают, что рост поставок в страны Азии стал возможным во многом за счет продажи продукции с существенным дисконтом. Так, в июле 2022 года, когда стоимость энергетического угля на глобальном рынке превышала $400 за тонну, дисконт на российский уголь достигал $200 за тонну относительно региональных бенчмарков, или 50%, а в октябре вырос до 70%.

За счет предоставления скидок были увеличены и поставки в Южную Корею, в результате чего Россия потеснила основного игрока на этом рынке – Австралию. Росту поставок способствовало короткое транспортное плечо с Дальнего Востока, а также относительно невысокие ставки фрахта, которые позволяли отправлять уголь в Южную Корею из портов европейской части России – Усть-Луги, Высоцка, Мурманска и Тамани.

При этом поставки российского угля в Японию по итогам 2022 года упали на 45%, до 6,5 млн тонн. Причина такой динамики заключается в политике этой страны, направленной на сокращение зависимости от российских энергоносителей. Одновременно Япония наращивает поставки угля из Индонезии, Канады и ЮАР.

Еще одной страной, увеличившей импорт российского угля в прошлом году, стала Турция: поставки в эту страну, по экспертным оценкам, увеличились на 15-20% и достигли 16-17 млн тонн. Эксперты считают, что страна частично использует российский уголь для собственных нужд, а частично отправляет в ЕС. Кроме того, есть данные о том, что российский уголь в 2022 году под видом казахского и киргизского продолжал поступать в ЕС через Прибалтику, однако речь не идет о каких-либо существенных объемах.

Форсированный разворот грузопотоков угля на восток отразился и на перераспределении объемов отгрузок через морские порты: доля портов Дальневосточного бассейна выросла с 8% до 10%, Азово-Черноморского – с 33% до 37%, в то время как доля портов Балтийского бассейна сократилась с 45% до 39%. Доля портов Арктического бассейна осталась на прежнем уровне – 14% (рис. 3).

Рис. 3. Распределение перевалки угля по морским бассейнам в 2022 г.

*

Источник: данные Росморречфлота

Эксперты отмечают, что значимую поддержку угольной отрасли в 2022 году оказал внутренний рынок, поставки на который выросли на 12,2%, до 172,42 млн тонн. По сути, падение экспорта было компенсировано растущим спросом на внутреннем рынке за счет увеличения потребления угля электростанциями (на 21,5%, или на 15,5 млн тонн). В то же время замедление внутреннего спроса в прошлом году было отмечено со стороны металлургии и коммунально-бытового сектора.

Альтернативные пути

Перспективы российской угледобычи сегодня, безусловно, связаны с развитием экспорта угля в страны АТР. В 2022 году в эти страны было отправлено чуть более 140 млн тонн, по итогам текущего года прогнозируется небольшой рост. При этом в правительстве рассчитывают, что к 2030 году наша страна сможет увеличить экспорт угля в страны АТР в 1,5-2 раза.

В свою очередь, реализация этих планов напрямую зависит от возможностей Восточного полигона. Дефицит его пропускной способности наблюдался задолго до введения санкций, а в связи с переориентацией грузопотоков существенно вырос. Улучшить ситуацию призвана модернизация Восточного полигона, которая должна привести к увеличению провозной способности БАМа и Транссиба в 2024 году до 180 млн тонн грузов в год, а к 2030 году – до 210 млн тонн.

Впрочем, следует помнить, что уголь не входит в число высокомаржинальных грузов, приоритетных для РЖД в плане квот. Даже с учетом того, что в июле прошлого года были внесены корректировки во временный порядок перевозок на Восточном полигоне и возвращены квоты на вывоз угля из Кузбасса, Хакасии, Бурятии и Тувы, ситуация с вывозом угля из Якутии, например, ухудшилась, что негативно может повлиять на динамику добычи в данном регионе.

В связи с этим приобретают значимость другие инфраструктурные проекты, направленные на расширение экспорта угля, наиболее крупным среди которых является строительство Тихоокеанской железной дороги для вывоза угольной продукции с Эльгинского месторождения в Якутии до пос. Чумикан на берегу Охотского моря, где будет построен угольный терминал. Проект реализуется на частные инвестиции.

Компания «Эльгауголь» приступила к строительству железнодорожной ветки в 2022 году и планирует ввести ее в эксплуатацию в 2026-м – на 2 года раньше, чем планировалось по паспорту объекта. Данная железнодорожная магистраль обеспечит дополнительный объем отгрузок угля на экспорт в объеме до 30 млн тонн в год к 2030 году.

В качестве альтернативы железнодорожным поставкам угля рассматривается строительство конвейерной системы на базе угольного терминала в Амурской области на границе с Китаем. В Китае, в свою очередь, для приема груза будет создана необходимая инфраструктура на территории провинции Хэйлунцзян. Максимальный объем перевалки продукции заявлен на уровне 15 млн тонн в год.

Наконец, в нынешних условиях приобретают актуальность маршруты для экспортных поставок угля в страны АТР с использованием железных дорог и портов европейской части страны. Эксперты считают, что, несмотря на увеличение транспортного плеча для отдельных месторождений, такие маршруты будут использоваться, но их эффективность во многом будет зависеть от тарифной политики государства, в частности от предоставления угольным компаниям скидки за дальность перевозки по железной дороге.

Морские порты №4 (2023)