ОТДЕЛЬНЫЕ ВОПРОСЫ РАЗРАБОТКИ АЛГОРИТМА ФОРМИРОВАНИЯ СМЕШАННОГО ПОРТФЕЛЯ УСЛУГ КОММЕРЧЕСКОГО БАНКА

Транспортное дело России №06 (2008)Особенности процесса формирования смешанных портфелей услуг коммерческого банка обусловлены различными требованиями и ограничениями, которые накладывает на банк внешняя среда. В этой связи, процесс формирования смешанных портфелей обусловлен рядом факторов, которые, могут оказать существенное влияние на эффективность деятельности банка.

INDIVIDUAL QUESTIONS OF WORKING OUT OF ALGORITHM OF FORMATION OF THE MIXED PORTFOLIO OF SERVICES OF COMMERCIAL BANK

Melnikova O., post-graduate student MFIA

Features of process of formation of the mixed portfolios of services of commercial bank are caused by various requirements and restrictions which are imposed on bank by an environment. Thereupon, process of formation of the mixed portfolios is caused by a number of factors which, can make essential impact on efficiency of activity of bank.

Ключевые слова: портфель услуг, коммерческий банк, стратегия развития, анализ.

Ошибки при формировании портфеля услуг влияют не только на текущую эффективность деятельности, но и на стратегическую позицию банка на рынке. В этой связи, выявление наиболее важных факторов является одной из главных задач управления процессом реализации портфельной стратегии банка.

Прежде чем рассматривать основные факторы формирования портфеля услуг, рассмотрим подробнее последовательность действий по реализации портфельной стратегии. Это позволит более четко обозначить место факторов в процессе реализации стратегии, а также сформулировать принципы, которые будут положены в основу методики формирования смешанных портфелей услуг. По нашему мнению, последовательность действий при формировании смешанного портфеля услуг может иметь следующий вид:

- Определить услугу.

- Определить объем ресурсов, выделяемых на оказание этой услуги.

- Определить потенциальных потребителей, которым будет оказываться услуга.

- Определить исходные данные для формирования тарифной политики.

- Определить порядок сбора и проверки исходных данных.

- Оценить достаточность ресурсов для решения поставленных задач.

- Собрать и проверить данные.

- Сформировать предварительные портфели услуг.

- Провести анализ полученных портфелей.

- Сформировать методические рекомендации по оказанию услуг в соответствии со сформированными портфелями.

Рассмотрим указанные этапы подробнее. Как уже отмечалось выше, при определении услуги могут возникнуть трудности, вытекающие из проблемы идентификации потребителей услуги. В этой связи, определение услуги может осуществляться по аналогии с конкурентами, либо на основании обратной связи с потребителями.

Определение объема ресурсов (технических, человеческих, финансовых), выделяемых на оказание услуги – это предварительное выделение необходимого (по прогнозным оценкам) объема ресурсов, использование которых позволить охватить потенциальный рынок потребителей данной услуги. В результате определения перечня услуг, которые могут войти в формируемые портфели, фактически осуществляется выбор и обоснование структуры портфеля услуг коммерческого банка.

Выбор потенциальных потребителей и определение прогнозных объемов спроса является предварительной оценкой достаточности ресурсов для оказания услуг. Наличие необходимых ресурсов позволяет банку диктовать тарифы и привлекать значительную долю потребителей для оказания всего спектра услуг, вошедших в соответствующий портфель.

После определения объема ресурсов и емкости рынка становится понятным тот набор факторов и условий, которые понадобятся руководителям для формирования тарифной политики для каждого портфеля услуг. Это, в свою очередь, определяет порядок сбора и проверки данных о тарифах конкурентов. Необходимость проверки данных обусловлена спецификой рынка банковских услуг.

После того, как становится понятным размер аналитической работы и объем работ по сбору и предварительной сортировке информации, можно определить финансовые и человеческие затраты, что фактически позволяет оценить достаточность ресурсов для решения поставленных задач. Если ресурсов достаточно: имеются необходимые регламенты оказания услуг, персонал банка подготовлен соответствующим образом, потребители проинформированы об услугах и тарифах, появляется возможность выхода на рынок с соответствующими портфелями услуг.

На основании собранной информации банк получает возможность сформировать портфели услуг, провести анализ полученных портфелей, а также сформировать методические рекомендации по оказанию услуг в соответствии со сформированными портфелями. Этот вид деятельности, в настоящее время, наиболее формализован в банках.

Проведя анализ этапов формирования портфелей услуг, мы считаем, что наиболее узким местом в рассмотренной выше последовательности действий является п. 8, в рамках которого непосредственно осуществляется процесс формирования смешанных портфелей услуг. Для того, чтобы снизить эффект негативного влияния этого узкого места на деятельность банков, мы предлагаем использовать факторы формирования портфелей.

Факторами, определяющими принципы и порядок формирования портфелей, являются, по нашему мнению, условия, влияющие на решение о включении конкретной услуги в портфель, рынке ее сбыта и ее стоимости. То есть, характеристика услуги, обуславливающая решение о ее включении в портфель, может рассматриваться как фактор процесса формирования смешанного портфеля услуг коммерческого банка. Для формализации процесса формирования смешанных портфелей услуг коммерческого банка, мы предлагаем следующий перечень факторов, полученный на основании проведенных нами экспертных опросов среди специалистов нескольких российских банков1:

- Стоимость услуги.

- Сроки оказания услуги.

- Широта охвата рынка.

- Показатели количества и качества услуги, необходимые для оценки эффективности соответствующего портфеля банка.

- Обеспеченность услуги резурсами.

- Привлекательность услуги для конкретной группы потребителей.

- Возможность сбора полной информации о состоянии рынка по конкретной услуге.

- Возможность достижения стратегических целей развития банка после включения услуги в портфель.

- Глубина специализации на конкретной услуге.

- Человеко-часы, необходимые для оказания услуги.

- Стоимость входа на рынок конкретной услуги для банка.

- Относительная эффективность услуги по отношению к другим услугам банка.

- Стадия жизненного цикла услуги.

- Положение банка на рынке.

Рассмотрим отдельные факторы подробнее.

1. Стоимость услуги. Стоимость услуги, оказываемой коммерческим банком, является одним из наиболее важных факторов, используемых для принятия решения о включении конкретной услуги в портфель для определенной группы потребителей. В зависимости от запросов и возможностей потребителей, а также от наличия у банка ресурсов для оказания услуги определяется ее стоимость, которая становится элементом тарифной политики. На основании анализа мнения потребителей услуга может включаться в определенные портфели только для отдельных групп клиентов. Также стоимость влияет на охват рынка. Таким образом, большинство указанных ниже факторов оказывают влияние на стоимость оказания услуги, что делает его определяющим для большинства услуг.

Вместе с тем, следует отметить, что для банков, услуги которых уже достаточно известны на рынке, и сама услуга находится в стадии зрелости, стоимость оказания услуги не является решающим фактором. В данной ситуации на первый план выходят другие факторы, такие как: достаточность ресурсов и длительность оказания услуги, акцент на проникновении в новые рыночные ниши. Также немаловажную роль при формировании портфеля играет качество услуги.

3. Широта охвата рынка. В зависимости от потребностей рынка, количество услуг, включаемых в смешанный портфель, может существенно отличаться, и эти услуги могут быть выбраны либо для взаимной поддержки, когда несколько услуг, даже имея отрицательную рентабельность, позволяют привлечь потребителей к услугам с удовлетворительными для банка параметрами, либо для охвата наиболее полного спектра пожеланий клиента. Если требуется экспресс-портфель, то есть практически разовое оказание комплекса услуг, то количество услуг и их взаимная дополняемость могут быть низкими, и учитывать только те потребности, которые высказывает потребитель. В этом случае возрастает неопределенность, которая оказывает влияние на формирование портфеля.

Таким образом, широта охвата рынка достигается, главным образом, путем дублирования портфелей и расширения списка предложений, ориентированных на потребителей, а также путем расширения перечня услуг и повышения гибкости тарифов, через привлечение дополнительных ресурсов. То есть, в процессе формирования портфеля определяется общий перечень услуг и выбираются наиболее популярные услуги.

4. Показатели количества и качества услуги, необходимые для оценки эффективности соответствующего портфеля банка. Зачастую возникает ситуация, при которой одинаковая услуга предоставляется различными банками. При этом, банки могут различаться по времени пребывания на рынке. В зависимости от этого объем имеющейся у банка информации о параметрах услуги может быть различным. Этим обусловлено количество и качество информации, на которые должны быть получены ответы для анализа эффективности соответствующего портфеля банка. Чем меньше срок оказания услуги, тем больше различных параметров может быть предложено потребителям при проведении оценки качества услуги. На количество и качество показателей оказывает влияние и темп роста рынка конкретной услуги. То есть, при определении набора параметров для оценки эффективности конкретного портфеля могут понадобиться дополнительные данные не только по самой услуге, но и по состоянию рынка.

Таким образом, в зависимости от стадии жизненного цикла услуги в портфеле банка выбираются параметры для анализа эффективности, причем в результате оказания некоторых услуг могут быть проведены расчеты по нескольким портфелям. В частности, при анализе услуги расчетно-кассового обслуживания могут быть оценены портфели крупных и мелких корпоративных клиентов.

5. Обеспеченность услуги резурсами. Существенное влияние на процесс формирования портфеля услуг оказывает факт наличия и размер ресурсов банка, выделяемых на оказание конкретной услуги. При этом наибольшее значение приобретают критические ресурсы, например, наличие операционистов при оказании услуг расчетно-кассового обслуживания. Размер ресурсов позволяет систематизировать сами портфели, создать базы данных потребителей, а также обеспечить периодичность получения результатов. Такой подход делает процесс формирования портфелей более цивилизованным и позволяет, используя различные подходы, выбрать из перечня услуг наиболее эффективные для конкретного потребителя.

Таким образом, наличие ресурсов свидетельствует об универсальности банковского портфеля услуг, а также повышает эффективность деятельности банка на рынке. Такой подход позволяет более четко разрабатывать портфельную стратегию банка.

6. Привлекательность услуги для конкретной группы потребителей. Зачастую для потребителя бывает важно на очень узком временном интервале получить достаточно качественную услугу без относительно ее стоимости. Для этого могут использоваться отдельные ресурсы, однако к работникам банка предъявляются повышенные требования по качеству и срокам. Такие услуги могут быть разовыми, и это определяет подход при использовании ресурсов и включении услуг в портфели. Для решения задачи повышения эффективности совокупного портфеля банка услуги могут быть распределены по разным портфелям и подразделениям, которым ставится задача оказания различных услуг конкретным потребителям. Также может быть образовано специализированное подразделение банка для оказания разовых услуг. Подобная технология позволяет диверсифицировать результаты и добиться искомой эффективности. Определенный интерес представляет также возможность оказания аналогичных услуг моделей на основе ресурсов, полученных от потребителя.

Таким образом, на привлекательность услуги оказывает влияние количество ресурсов, срочность оказания и качество. Этот фактор позволяет определить количество персонала банка для оказания разовых услуг.

9. Глубина специализации на конкретной услуге. Если банк специализируется на оказании конкретных услуг, он может совершенно точно оценивать свои затраты и определять стоимость единичной услуги. В этой связи, банк заинтересован во включении услуги в большее количество портфелей, так как его тариф будет наиболее привлекательным. Глубина специализации предполагает, что основной доход банка формируется за счет оказания небольшого, но качественного перечня услуг. Поэтому в отдельных банках может быть сформирован единственный портфель, включающий все услуги с высокой глубиной специализации.

11. Стоимость входа на рынок конкретной услуги для банка. В процессе формирования портфеля услуг всегда возникает проблема изменения перечня услуг. У банка постоянно изменяется перечень требований потребителей. В этой связи, необходимо изменять перечень услуг. Однако, отдельные услуги являются для банка новыми. В данных условиях одним из условий включения услуги в портфель является стоимость выхода банка на рынок конкретной услуги. Чем выше стоимость выхода на рынок, тем более сложным является принятие решения о включении услуги в портфель.

С другой стороны, отдельные услуги, несмотря на высокую стоимость входа на рынок, являются привлекательными для банка, поэтому их включение в портфель является результатом решения многопараметрической задачи. Таким образом, при формировании портфеля необходимо учитывать параметр начальных затрат на оказание услуги.

12. Относительная эффективность услуги по отношению к другим услугам банка. При определении приоритетных услуг для включения их в портфели банка зачастую бывает важной сравнительная эффективность услуг. Отдельные услуги, несмотря на свою низкую затратность, имеют маленький эффект, другие услуги приносят большой эффект, однако имеют высокую себестоимость. Совокупный эффект складывается не только из удельных показателей по услуге, но и от количества оказанных услуг за период. Таким образом, при принятии решения о включении конкретной услуги в портфель необходимо оценивать количество услуг и их удельную эффективность. Портфель должен быть составлен так, чтобы средняя эффективность соответствовала требованиям стратегии банка и удовлетворяла требованиям ликвидности.

13. Стадия жизненного цикла услуги. На процесс формирования портфеля услуг существенное влияние оказывает стадия жизненного цикла услуги. Если услуга находится в стадии зарождения, то требуется использование одной структуры портфеля, и результатом формирования может стать ответ на вопрос об экономической целесообразности либо рыночном потенциале портфеля, составленного из различных услуг, находящихся на различных стадиях жизненного цикла. Если услуга находится в стадии роста, то формирование портфеля осуществляется с учетом требований адекватности тарифов и усиления лояльности потребителя, а также с учетом возможностей более тесного взаимодействия с рынком. На стадии стагнации основная цель портфеля – как можно дольше пролонгировать стабильное положение услуги на рынке. Стадия спада требует ответа на вопросы о безболезненном уходе с рынка. То есть, при формировании портфеля вопрос о стадии жизненного цикла услуги позволяет более точно сформулировать ожидания от портфеля, что позволяет четко обосновать выбор конкретных услуг.

14. Положение банка на рынке. Из предыдущего фактора вытекает последний фактор, оказывающий влияние на выбор услуг, используемых при формировании портфеля. Чем более стабильно положения банка, тем более полную информацию он имеет о рынке. А объем и достоверность информации позволяют при наличии соответствующих ресурсов большую их часть тратить на оказание услуг, а не на формирование новых портфелей. Эта ситуация позволяет повысить качество и количество оказываемых услуг, что делает решения банка по формированию портфеля более обоснованными и грамотными. Таким образом, в зависимости от положения банка на рынке удельный вес эффективных решений в общем объеме принимаемых решений по формированию портфеля повышается.

На основании рассмотрения основных факторов, оказывающих влияние на формирование портфеля услуг, можно сделать ряд важных выводов.

Во-первых, критическими факторами при определении перечня услуг для включения в портфель банка являются финансовые факторы, так как большинство из рассмотренных факторов оказывают прямое или косвенное влияние на эффективность деятельности банка. В этой связи, начальным этапом процесса формирования портфеля услуг является определение ресурсов и параметров риска по совокупности клиентов.

Во-вторых, важной группой факторов, влияющих на формирование портфеля услуг банка, являются индивидуальные характеристики банка. От того, какое положение занимает исследуемая услуга и банк на рынке, зависит объем, сроки и качество предоставляемой услуги.

В-третьих, наименее важными, но, тем не менее, учитываемыми факторами являются факторы, непосредственно описывающие формирование портфеля и существо оказываемых услуг. Это позволяет заключить, что при формировании портфеля целесообразно учитывать все факторы в соответствии с указанными приоритетами.

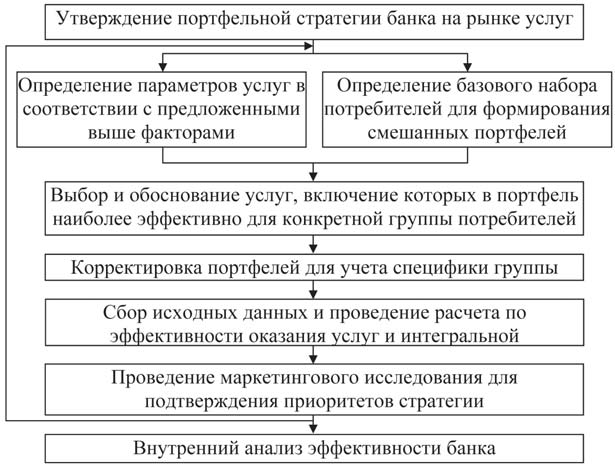

Результаты проведенного выше анализа позволяют нам сформулировать структуру методики формирования смешанного портфеля услуг коммерческого банка. По нашему мнению, структура методики представляет собой последовательность этапов, которые проходит банк при формировании смешанного портфеля услуг. Мы предлагаем следующую структуру методики формирования смешанного портфеля услуг коммерческого банка:

- Утверждение портфельной стратегии банка на рынке услуг.

- Определение параметров услуг в соответствии с предложенными выше факторами.

- Определение базового набора потребителей для формирования смешанных портфелей.

- Выбор и обоснование услуг, включение которых в портфель наиболее эффективно для конкретной группы потребителей.

- Корректировка портфелей для учета специфики группы потребителей.

- Сбор исходных данных и проведение расчета по эффективности оказания услуг и интегральной эффективности портфеля.

- Подготовка итогового отчета на основании результатов анализа рынка и опросов потребителей.

- Внутренний анализ эффективности банка.

То есть, действуя по приведенному алгоритму, банк может осуществить наиболее эффективное для всех заинтересованных сторон (которыми являются: собственники, банк, потребители услуг) формирование портфеля, а затем и численно оценить эффективность для выявления и исправления возможных ошибок и недоработок.

Рисунок 1 – Последовательность этапов разработки смешанного портфеля услуг

Мы считаем, что в настоящее время наименее проработанными с научно-методологической точки зрения являются пункты 4, 5 и 8 предложенной структуры, на которые и должен быть направлен научный поиск.

Для отбора услуг для включения их в портфель мы предлагаем использовать подход, основанный на оценке применимости и полезности конкретных услуг для конкретных групп потребителей. Принцип полезности, на котором основан алгоритм, может использоваться в маркетинговых исследованиях для решения различных задач.

Тем не менее, его использование для отбора услуг может вызвать некоторые затруднения. В частности, зачастую бывает трудно определить признаки полезности услуги или другие ее характеристики. Однако эта проблема может быть решена за счет того, что в качестве признаков полезности мы предлагаем использовать факторы, определяющие принципы формирования портфеля услуг коммерческого банка, перечисленные выше.

Применение подхода на основе анализа полезности услуг в банковской деятельности является новой с точки зрения науки разработкой. Рассмотрим суть предлагаемого подхода2 .

Пусть Х = {x1, x2, …, xn } – множество услуг. Пусть Y = {y1, y2,…, yp} – множество признаков полезности услуги, предполагаемой к включению в портфель банка. Пусть Z = {z1, z2, …, zm } – множество групп потребителей, выдвигающих на рынке свои требования как технологический отклик на соответствующие родовые потребности. После того как выбран порог разделения, все услуги, наиболее полно удовлетворяющие потребности группы потребителей, описывается следующим уровневым множеством:

Проведенный таким образом анализ перечня услуг по признакам полезности при формировании конкретных портфелей для определенных групп потребителей позволит существенно повысить точность и эффективность реализации стратегии развития банка и, следовательно, точнее сформулировать основные требования к услугам. Ориентируя в пространстве услуг и эффективности их оказания, этот анализ дает основания не только определить необходимые для конкретной группы потребителей банковские услуги, но и конкретизировать методики их оказания.

Именно это является необходимым и достаточным условием для повышения эффективности и точности формирования смешанных портфелей. Однако, по нашему мнению, полезность некоторых услуг может быть неоправданно занижена в связи с их недоработанностью, отсутствием достоверных исходных данных для расчета либо другими причинами. Все указанные параметры целесообразно нивелировать через использование тарифной политики, методика формирования которой описана ниже.

Таким образом, факторами, определяющими принципы и порядок формирования портфелей, являются, по нашему мнению, условия, влияющие на решение о включении конкретной услуги в портфель, рынке ее сбыта и ее стоимости. То есть, характеристика услуги, обуславливающая решение о ее включении в портфель, может рассматриваться как фактор процесса формирования смешанного портфеля услуг коммерческого банка. Для формализации процесса формирования смешанных портфелей услуг коммерческого банка, мы предлагаем следующий перечень факторов: стоимость услуги; сроки оказания услуги; широта охвата рынка; показатели количества и качества услуги, необходимые для оценки эффективности соответствующего портфеля банка; обеспеченность услуги ресурсами; привлекательность услуги для конкретной группы потребителей; возможность сбора полной информации о состоянии рынка по конкретной услуге; возможность достижения стратегических целей развития банка после включения услуги в портфель; глубина специализации на конкретной услуге; человеко-часы, необходимые для оказания услуги; стоимость входа на рынок конкретной услуги для банка; относительная эффективность услуги по отношению к другим услугам банка; стадия жизненного цикла услуги; положение банка на рынке.

В-четвертых, в настоящее время определяющим направлением трансформации банковской системы на предстоящий среднесрочный период становится:

а) развитие банковских услуг при помощи современных телекоммуникационных инструментов (предоставление сервисов единовременной авторизации; on-line оплата счетов; организация единого межбанковского пространства, где будет размещаться история счетов клиента, его инвестиционная история, кредитная история; выдача кредитов в режиме on-line; приобретение банковских услуг в режиме on-line; применение grid-технологий в разных направлениях деятельности коммерческого банка);

б) развитие системы консультационных услуг по управлению активами, страхованию, наследованию права (статусные карты, гибкие условия кредитования, доступ к международным финансовым услугам и профессиональная консультационная поддержка при разработке персональных финансовых решений);

в) повышение конкурентоспособности за счет формирования системы менеджмента качества (в первую очередь, многоуровневая классификация продуктов, уточнение ключевых характеристик каждого продукта, методики формирования портфелей).

1 Были опрошены специалисты ОАО АКБ «Росбанк», ЗАО «Абсолют-банк», ОАО «Россельхозбанк», ООО «Мой банк», ОАО «АльфаБанк», ЗАО «Райффайзенбанк» и др.

2 В основу метода положены инструменты, предложенные в книге: Ефремов В. С. Стратегия бизнеса. Концепции и методы планирования / Учебное пособие. – М.: Издательство «Финпресс», 1998. – 192 с.

| Вернуться к разделу | Транспортное дело России №06 (2008) |