СРАВНИТЕЛЬНЫЙ АНАЛИЗ ОРГАНИЗАЦИОННЫХ ФОРМ ОБЪЕДИНЕНИЯ КОМПАНИЙ

Транспортное дело России №06 (2008)THE COMPARATIVE ANALYSIS OF ORGANIZATIONAL FORMS OF ASSOCIATION OF THE COMPANIES

Sitnik A., post-graduate student MGUPS

The purpose of the given article revealing of effective organizational forms of association of the companies and environmental conditions of their realisation.

Ключевые слова: муниципальное сообщество, интегрированные структуры, слияние, корпоратизация.

Важнейшим фактором развития рыночной экономики субъектов Российской Федерации является использование прогрессивных интеграционных процессов путем развития, в частности, корпоративных форм экономической организации производства. Это обусловлено наличием в регионах и муниципальных образованиях значительных потенциальных резервов, производственных площадей, природных ресурсов и квалифицированных кадров, которые в настоящее время не используются. Этот вопрос ставится в работах многих авторов.

По мнению Шакирова Н.Ш., наиболее приемлемой формой территориальной организации производства, способной разрешить проблемы повышения эффективности производства, является развитие регионально-муниципальных корпораций. Они могут на основе рыночных отношений объединить и эффективнее использовать имеющиеся природные, производственные и трудовые ресурсы, активизировать деятельность муниципального сообщества товаропроизводителей и потребителей.

В работах Лысенко О.В. указано, что только при получении реального эффекта имеет смысл создание и функционирование интегрированной структуры.

Для решения данной проблемы в статье поставлены следующие задачи: определить роль и характеристику корпораций в стратегическом развитии экономики, мотивы и формы, и поглощений, создания интегрированных корпоративных структур, динамику слияния, проанализировать возникновение синергического эффекта, возникающего при слиянии компаний.

Стремление найти баланс между преимуществами централизации и децентрализации управления и ответственности при объединении компаний приводит к выбору таких организационных форм интеграции, которые занимают как бы промежуточное место между полностью централизованной корпоративной структурой и сотрудничеством в чисто рыночной среде.

Организационные формы объединения компаний, значительно различающиеся по степени интеграции их участников, развиваются исторически от концернов и семейных групп в начале века до стратегических альянсов в конце ХХ столетия. Примечательно, что вновь возникающие организационные формы не вытесняют предшествующие типы интеграции компаний, а дополняют их. Происходит расширение многообразия форм. Характер взаимосвязей между компаниями становится все более сложным и весьма тонким, учитывая вдобавок ко всему и возможность кооперации интегрированных структур.

Безусловно, что границы между всеми этими формами достаточно расплывчаты. Разными специалистами (как теоретиками, так и практиками) они трактуются порой неоднозначно. Так, например, существует два совершенно противоположных мнения о соотношении стратегических альянсов и консорциумов. Одно мнение заключается в том, что консорциум не является стратегическим альянсом, но чаще преобладает точка зрения, что среди видов стратегических альянсов выделяются именно консорциумы.

Кроме того, необходимо отметить, что несмотря на отсутствие в гражданском праве большинства стран, как зарубежных, так и Российской Федерации, вышеперечисленных названий организационных форм интеграции компаний для обозначения конкретного юридического лица, все эти формы объединения фактически имеют место. В каждом отдельном случае интеграция компаний, которая подпадает под сформулированные ниже определения и признаки, регистрируется в качестве юридического лица в той организационно-правовой форме, которая предусмотрена гражданским законодательством данной страны (в России, как правило, в форме хозяйственных товариществ и обществ, ассоциаций и союзов).

Все организационные формы интеграции компаний можно условно разделить на “жесткие” и “мягкие”. К жестким можно отнести концерн, трест, а к мягким, прежде всего, ассоциацию, консорциум, стратегический альянс. “Мягкие” формы особенно популярны для международных объединений, они позволяют вести совместную деятельность при сохранении учредителями юридической и хозяйственной самостоятельности. В рамках стратегических альянсов, консорциумов возникает возможность мобилизации преимуществ мощной корпоративной структуры при сохранении национальной обособленности ее членов. Ведь порой государственная власть и общественное мнение стран по ряду причин, прежде всего, политических, неблагосклонно относятся к таким формам интеграции компаний, которые приводят к утрате их самостоятельности и независимости.

Результаты сравнительного анализа организационных форм интеграции компаний представлены в таблице 1.

Таблица 1. – Сравнительный анализ интеграции сфер хозяйственной деятельности при различных

формах объединения компаний.

Условные обозначения: (+) — централизация данной сферы деятельности в рамках организационной формы интеграции компаний; (-) — децентрализация данной сферы деятельности в рамках организационной формы интеграции компаний.

Для развитых стран XX век был веком корпоратизации, которая началась с отделения управления от собственности. В последние десятилетия на первом плане оказались горизонтальные структуры и связи. Конкуренция продукции и услуг, по существу, стала конкуренцией в сфере организации – способности объединять усилия, не нарушая автономий.

Повышение роли корпоративного звена в регулировании процессов трансформации всей экономики и обеспечение экономического роста в течение последних десятилетий стали определяющим фактором высокой конкурентоспособности Российской экономики, ее лидирующего положения в мире не только по абсолютным, но и по важнейшим относительным показателям. Крупные организации создают реальные предпосылки для динамического промышленного и технологического развития.

Тенденции формирования и функционирования корпораций отражают законо-мерности развития мирового производства и носят универсальный характер. К таким закономерностям относятся: концентрация капитала, интеграция промышленного и финансового капитала, диверсификация форм и направлений деятельности. В этом же ряду находятся глобализация деятельности, интернационализация капитала. Необходимо выделить и использование новейших информационных технологий, следование требованиям международного стандартов регулирования национальных рынков.

Корпоративные отраслевые и межотраслевые диверсифицированные объединения должны стать главными проводниками российской промышленной политики и способствовать достижению стратегических целей экономики.

Заслуживает внимания и вопрос о способе реализации целей интеграции. Мировая тенденция такова, что конгломераты, популярные во второй половине XX века, в начале XXI столетия стали неуправляемыми и вынуждены существенно сужать сферу своей деятельности, сосредотачивая ее в основном на нескольких ключевых направлениях бизнеса. Главная тенденция современного корпоративного развития – опережающий рост рыночной капитализации по сравнению с оборотом и прибылью.

Помимо объективных требований и тенденций, мировых императивов корпоративного развития, в России появились свои специфические обстоятельства, неотвратимо диктующие необходимость коренного поворота к формированию корпоративного звена. Поиск новых форм кооперации и актуальность интеграционных процессов обусловлены обвальным падением спроса и объемов производства, нехваткой инвестиций и оборотных средств, сокращением государственных заказов и неопределенностью перспектив.

В последние семь лет в стране разработаны базовые элементы корпоративного права рыночного типа, которые, несмотря на свою противоречивость, существенно расширили возможности создания ассоциативных структур. Процесс формирования корпоративного звена, в сущности, стал необратимым.

Процессы интеграции, происходящие в различных отраслях промышленности России, являются в настоящий момент объектом пристального внимания ученых и экономистов-практиков.

Целью объединения большинства компаний является достижение определенных положительных экономических эффектов, возникающих от консолидации производственных, финансовых, научных и управленческих ресурсов. Сочетание данных ресурсов определяет потенциал организации. При создании интегрированных корпоративных структур предполагается получение положительных синергических эффектов.

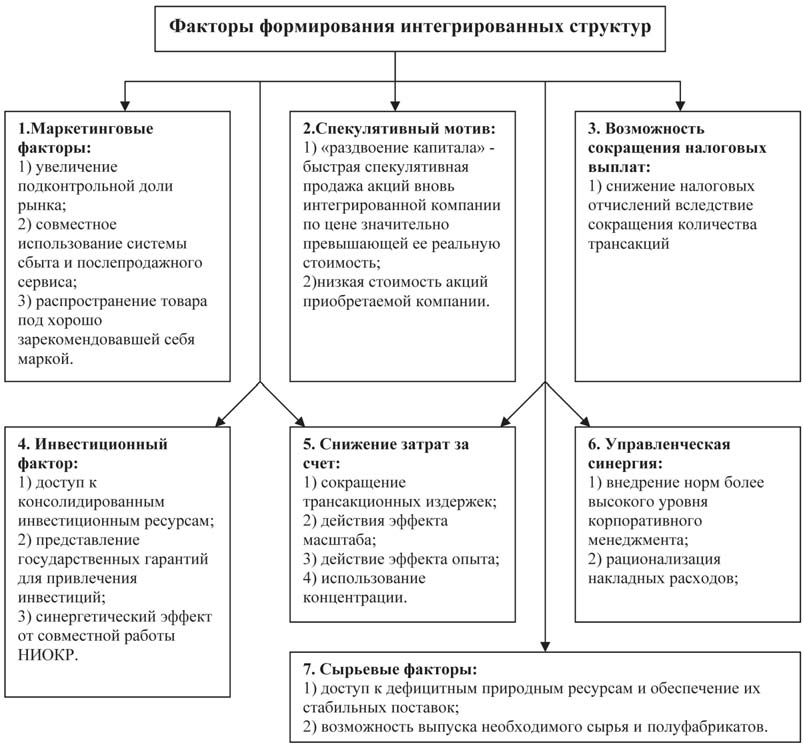

На основе анализа мирового и отечественного опыта создания интегрированных корпоративных структур, на наш взгляд, целесообразно сгруппировать факторы, вызывающие объединение компаний в следующие ключевые группы (рис. 1.).

Рис. 1. – Мотивы создания интегрированных корпоративных структур

Характеристика основных систем корпоративного управления.

Различия в структурах собственности на рынках акционерного капитала, в формах финансирования компаний, а также в корпоративном законодательстве и нормативных актах, регулирующих обращение ценных бумаг, порождают многообразие национальных моделей корпоративного управления. Обычно выделяют две основные системы – аутсайдерскую и инсайдерскую.

1. Аутсайдерская система. Отличительными чертами этой модели являются: «дисперсия» акций; признание приоритета интересов акционеров в законодательстве о компаниях; особый акцент на защите миноритарных акционеров в корпоративном законодательстве и нормативных актах о ценных бумагах; сравнительно жесткие требования к раскрытию информации о компании.

В странах с аутсайдерской системой акционерный капитал «распылен» между группами индивидуальных и институциональных инвесторов, то есть взаимными фондами, пенсионными фондами, страховыми компаниями, при этом доля последних стабильно растет, отражая феномен институционализации национального богатства. Институциональные инвесторы являются доминирующим видом собственников в Великобритании и в США. Им свойственна тенденция действовать по принципу диверсификации портфеля, и их основная цель заключается в максимизации дохода своих акционеров. Обычно они не заинтересованы в управлении компанией и не имеют никаких других отношений с фирмой, кроме финансовых.

Аутсайдерская система характеризуется четким правовым и нормативным подходом, направленным на использование рынка капитала и на поддержание уверенности у инвесторов, не владеющих контрольным пакетом.

В большинстве стран инвестиционные операции банков отделены от кредитных и на рынке ценных бумаг действуют специализированные посредники. Традиционно высоким является уровень капитализации и доли ценных бумаг в финансовых активах компаний и государства.

2. Инсайдерская система. Такая система корпоративного контроля формируется вокруг головного банка. Модели корпоративного финансирования характеризуются высокой зависимостью компаний от банковского капитала и высоким коэффициентом задолженности по отношению к собственному капиталу. Инсайдеры могут контролировать компанию либо владея большинством голосующих акций, либо устанавливая контроль над миноритарными акционерами. Своеобразной разновидностью инсайдерской системы корпоративного управления выступает семейно-государственная модель, главными особенностями которой являются, с одной стороны, определенная роль в экономике относительно небольшого числа семей – учредителей компаний, а с другой – всеохватывающий контроль со стороны государства. Характерная черта таких семейных систем корпоративного управления – слабость концепции ограниченной ответственности, то есть незавершенность вопроса отделения акционеров от корпорации. Вместе с несколькими крупными семейными конгломератами в экономике традиционно важную роль играет государство. Вся инфраструктура, а также большая часть тяжелой промышленности и финансовой системы находятся в руках государственных компаний. Такая роль государства является и следствием, и причиной роста семейных конгломератов в экономике. С одной стороны, государство вынуждено учитывать концентрированную силу этих семейных гигантов, а с другой – семейный бизнес пытается набрать достаточный политический вес для противостояния всеобъемлющему государственному присутствию в экономике, создавая филиалы в большом количестве отраслей.

С точки зрения корпоративных групп представлены как конгломератные, так и вертикальные, и горизонтальные виды объединений.

Вертикальная интеграция наиболее характерна для отраслей со значительным числом технологических переделов и позволяет максимизировать совокупный доход группы за счет контроля над всей цепочкой, производящей добавленную стоимость. Ее очевидное преимущество в России связано в том числе с перераспределением собственности. Для российских групп, условно называемых вертикально-интегрированными, в современных условиях более корректно говорить о смешанных формах интеграции, объединяющих вертикальную и конгломератную форму.

Что касается горизонтальной интеграции, то среди преимуществ такого объединения необходимо отметить экономию издержек производства и сбыта, сокращение налоговых выплат.

Для российской практики типичной является ситуация, когда сделка оформляется не в соответствии с требованиями, предъявляемыми к реорганизации, а как покупка акций и активов. Это связано со стремлением контрагентов сделки, во-первых, обойти необходимое при реорганизации процедуры; во-вторых, лишить кредиторов права требовать досрочного использования обязательств. Следует также заметить, что ходатайства о реорганизации подаются в основном при укрупнении ГУП в рамках реформы сектора последних лет.

Традиционно защита прав различных типов акционеров при слияниях и поглощениях занимает весомое место в законодательстве развитых стран. Один из нюансов российской ситуации в том, что в России мониторинг крупных сделок по приобретению акций с низкой эффективностью осуществляется в целях антимонопольного регулирования. В то же время такой мониторинг не менее важен для предотвращения ущерба различных групп уже существующих акционеров.

Решение может быть только комплексным, что предполагает следующие новации:

· Установление в законодательном порядке единого перечня категорий лиц, чьи права должны быть гарантированы при реорганизации общества; развитие и детализация правовых механизмов, обеспечивающих защиту прав миноритарных акционеров при поглощении.

Развитие норм раскрытия информации о процедуре слияния или поглощения.

Обеспечение оптимального уровня прозрачности структуры собственности и изменений в структуре собственности; координация со стороны регулирующих органов.

Обеспечение прозрачности судебной практики и ответственности судебных решений при разрешении споров, возникающих при слияниях и поглощениях и др.

В странах с инсайдерской системой компании постепенно начинают преодолевать ограничения на пути привлечения внешних инвестиций, связанные с перспективным владением акциями.

Усиление роли институциональных инвесторов в экономике обусловило изменение традиционного аутсайдерского подхода к инвестированию. Сегодня инвесторы располагают достаточно широким арсеналом средств для установления корпоративного контроля. Они создают ассоциации с целью обмена информацией, формируют лоббистские группы для внесения изменений в законодательстве, способствующих выявлению и внедрению наилучших методов корпоративного управления и механизмов влияния на деятельность компании.

Однако не все институциональные инвесторы занимают активную корпоративную позицию. Банки как основа инсайдерской модели корпоративного контроля все больше приобретают черты аутсайдерских финансовых организаций. Кроме того, в «своих» системах они получают характеристики системы «посторонних». В то же время в аутсайдерских системах значительная доля инвесторов переходит от традиционных принципов «вытянутой руки» в отношениях с компаниями ко все более тесному инвестиционному и финансовому взаимодействию.

Растущая интеграция финансовых рынков – глобальный фактор конвергенции систем управления предприятием. В условиях глобализации рынков капитала вложения в международные акции позволяют получить больший доход при меньших рисках по сравнению с вложениями в акции национальных компаний. В результате многие пенсионные фонды сегодня выделяют определенную часть своего инвестиционного портфеля для вложения в международные акции, а быстроразвивающиеся взаимные фонды создают частным вкладчикам условия для их участия в инвестициях, направляемых в акции иностранных компаний.

Интегрированная корпоративная структура создается государством для решения стратегически важных вопросов, касающихся экономической и политической безопасности страны. Как отмечают специалисты в области корпоративного управления, «директивный характер их образования, зачастую без критерия эффективности, часто приводит к их недолговременному существованию».

Из проведенного аналитического исследования вытекают следующие выводы:

Выход российской экономики из беспрецедентного кризиса, создание реальных условий для ее подъема и устойчивого развития в решающей степени зависят от формирования и успешной деятельности крупных корпораций как основы эффективного использования производственного, технологического и трудового потенциала страны. Корпоративные отраслевые и межотраслевые диверсифицированные объединения должны стать главными проводниками российской промышленной политики и способствовать достижению стратегических целей экономики.

Для российской практики типичной является ситуация, когда сделка оформляется не в соответствии с требованиями, предъявляемыми к реорганизации, а как покупка акций и активов.

В законодательстве развитых стран традиционно защита прав различных типов акционеров при слиянии и поглощениях занимает весомое. Один из нюансов российской ситуации в том, что в России мониторинг крупных сделок по приобретению акций с низкой эффективностью осуществляется в целях антимонопольного регулирования.

Целью объединения большинства компаний является достижение определенных положительных экономических эффектов, возникающих от консолидации производственных, финансовых, научных и управленческих ресурсов. Сочетание данных ресурсов определяет потенциал организации. При создании интегрированных корпоративных структур предполагается получение положительных синергических эффектов вследствие и непропорционального роста потенциала организации.

В настоящее время в России складываются три основных типа производственно-корпоративных структур, исходя из их происхождения;

1) сформированные на базе промышленных структур. Разрыв хозяйственных связей, искусственная дезинтеграция производственных объединений сделали организацию промышленного производства весьма неэффективной и непривлекательной для инвестирования. Кроме того, с ростом дезинтеграции производства увеличиваются объемы отвлекаемых от него денежно-кредитных средств. Особенно сильно пострадали высокотехнологичные отрасли - радиопромышленность, авиационная, космическая и многие другие виды машиностроительной и приборостроительной промышленности. В целях восстановления устойчивой и эффективной деятельности промышленные предприятия объединяются в структуры, адекватные развивающимся организационно-экономическим процессам. Опыт показывает, что в сложившейся ситуации восстановление производства на базе высоких технологий возможно только при условии четко разработанной целевой программы, жесткой координации деятельности всех основных специализированных производственных структур, высокой производственной дисциплины с учетом признания рыночных интересов и принципов равноправия каждого субъекта. Эти специфические промышленные объединения для повышения маневренности денежно-кредитных ресурсов обзаводились собственными финансовыми институтами - коммерческими банками, инвестиционными компаниями и фондами, а также, развивая необходимую структуру бизнеса, - страховыми компаниями, пенсионными фондами, сбытовыми и снабженческими организациями и т. п. Однако, наибольшую жизнеспособность имеют ПКС, связанные с естественной монополией (и пограничными сферами), такие как энергетика, нефтяная и газовая промышленность, связь, транспорт.

2) возникающие в результате экспансии финансово-экономических институтов. При переходе к рыночным отношениям произошли также радикальные изменения в финансовой и кредитноденежной системах. Ситуация переходной экономики требует новых форм денежно-кредитных отношений. Обостряющаяся конкуренция, сужение возможностей для чистой спекуляции, неустойчивость денежно-кредитного рынка вынуждают наиболее дальновидных банкиров выйти за рамки депозитарно-ссудного обслуживания и думать о надежных инвестициях, подключении банковского капитала к промышленному. С началом широкомасштабной приватизации и появлением доступа к промышленным активам такая возможность у коммерческих банков появилась. Однако, макроэкономическая нестабильность, низкая способность отечественной промышленности к самофинансированию при огромных потребностях в денежно-кредитных ресурсах, высокий уровень вмешательства, опеки и ограничений со стороны государственных органов, отсутствие детально разработанной нормативной базы по собственности, трасту, залогу, банкротству, ценным бумагам, налогам и, в частности, налоговым льготам, сопротивление директорского корпуса - все это и многое другое создает трудности и не дает возможности коммерческим банкам активно включаться в создание ПКС Идти на риск инвестирования в промышленность могут позволить себе только крупные и устойчивые в экономическом плане структуры. Эти структуры обязаны обладать штатом высококвалифицированных специалистов по инвестициям, ценным бумагам, расчетам с бюджетом, располагать денежными средствами для привлечения аудиторских, консалтинговых и иных фирм для решения проблем санации предприятия, должны обладать достаточно эффективной системой обеспечения безопасности. Вместе с тем, коммерческим банкам необходимы дополнительные инструменты контроля за целевым использованием кредитных средств и общим экономическим состоянием предприятия, в том числе через владение и управление пакетом акций предприятия. В некоторых случаях, особенно при осуществлении крупных инвестиционных проектов, необходимо участие не одного, а нескольких инвесторов - коммерческих банков.

3) образуемые в результате объединения сложившихся финансово-экономических институтов и промышленных объединений. Тормозом становления таких ПКС служит отсутствие возможности жесткого контроля со стороны финансово-экономических институтов за использованием денежно-кредитных ресурсов, плохая совместимость ментальности менеджеров финансово-экономических структур, на которых лежит отпечаток торгово-посреднической деятельности, и директорского корпуса, сохраняющего некоторые черты госноменклатурной клановости. Кроме того, сложившееся объединение промышленных предприятий требует зачастую вложения огромных ресурсов, которыми могут не обладать даже крупные финансово-экономические структуры. Становление таких ПКС, вероятно, возможно в тех случаях, когда промышленные предприятия способны быстро встать на ноги, то есть не требуют крупных капиталовложений или имеют потенциально высокую норму прибыли.

Как правило, предприятия объединяются по следующим признакам:

1) по технологической цепочке. При чрезмерной дезинтеграции хозяйственно-экономических связей предприятия стремятся восстановить или наладить новую технологическую структуру производства, так как они остро заинтересованы в устойчивом снабжении и гарантированном сбыте, что обеспечивает каждому из участников высокую жизнеспособность и экономическую устойчивость.

2) по региональной принадлежности. Согласованное, планомерное ведение хозяйства в регионе позволяет экономить местные ресурсы, наиболее эффективно использовать средства на содержание и развитие инфраструктуры, а также снижает, в некоторой степени, агрессивность воздействия внешней среды на деятельность каждого предприятия.

3) по внутриотраслевому признаку. Предприятия объединяются в целях ограничения конкуренции, совместного развития наукоемких технологий и освоения крупных инвестиционных проектов, повышения экспортного потенциала отрасли.

4) по принципу диверсификации капитала. Вложения капитала могут осуществляться в новые, наиболее эффективные сферы деятельности с целью наиболее эффективной работы капитала, а также для обеспечения устойчивого функционирования основного вида деятельности.

5) при выходе на новые региональные, в том числе зарубежные, рынки. Для этих целей может создаваться целая сеть дочерних предприятий.

Создание и функционирование интегрированной структуры имеет смысл, прежде всего при получении реального эффекта от объединения. Именно с этой точки зрения, интегрированные промышленные объединения (ИПО) представляют интерес как объекты эффективного объединения и дальнейшего функционирования.

При этом их специфика связана со следующими обстоятельствами:

1. Участники создаваемых интегрированных структур, являются действующими организациями, и их эффективность в связи с этим имеет следующие аспекты:

- изменение результативности использования действующих производственных мощностей;

- увеличения потенциала научно-исследовательских и опытноконструкторских организаций;

- новые возможности для реальных инвестиций и инноваций, возникающие в результате формирования ИПО.

2. Особую роль играет, так называемый синергический эффект.

В данном случае под синергическим эффектом понимается возрастание эффективности деятельности в результате соединения, интеграции, слияния отдельных частей в единую систему за счет так называемого положительного системного эффекта (эффекта эмерджентности), где эффект от взаимодействия участников объединения внутри ИС превышает сумму эффектов деятельности каждого участника в отдельности (автономно).

В крупных ИС, к синергическим эффектам относят эффект масштаба, эффект интеграции, эффект комплексных преимуществ и эффект конгломерата.

Эффект масштаба возникает в результате широкомасштабных операций. Так, выпуская большие партии товара, организуя большие отделы сбыта, разветвленную сеть логистики, добиваются снижения различных издержек и, соответственно, увеличения прибыли.

Эффект интеграции - это эффект от преимуществ, получаемых одним подразделением в процессе разработки, производства и продажи определенного товара.

Эффект комплексных преимуществ означает, что пакет услуг, товаров или соглашений при оптовых поставках гораздо более привлекателен, чем каждая отдельная часть или сумма отдельных частей.

Эффект конгломерата означает, что увеличение количества подразделений распределяет риск, тем самым уменьшая его.

Кроме того, крупные интегрированные структуры получают преимущества по сравнению с другими предприятиями и по ряду других показателей. Интеграция предприятий ведет к образованию синергический эффектов в менеджменте.

Литература:

1. Авилов В.В. Мотивы и формы создания интегрированных корпоративных структур // Экономический вестник. – 2003. – № 4.

2. Глазырин М. Корпоративные формы территориальной интеграции производства // Экономист. – 2000. – № 2.

3. Радыгин А. Слияние, поглощение и реорганизационные процессы: некоторые новые тенденции // Проблемы теории и практики управления. – 2004. – № 4.

4. Лысенко О.В. Применение методики оценки синергетического эффекта для определения эффективности образования интегрированных промышленных объединений.

5. Авилова В.В. Холдинги как реальность нашей экономики / / Российский экономический журнал. – 1994. -№2. – С.24-29.

6. Петренко И.Н. Коммерческие банки и финансово-промышленные группы // Российский экономический журнал. – 1995. - №10. – С.25-27.

| Вернуться к разделу | Транспортное дело России №06 (2008) |